Что такое бюджетный дефицит и профицит?

Дефицит бюджета – это бюджет государства, который имеет отрицательное сальдо. Другими словами, бюджетный дефицит – это экономическое состояние, когда сумма запланированных расходов с государственного бюджета значительно превышает сумму доходов.

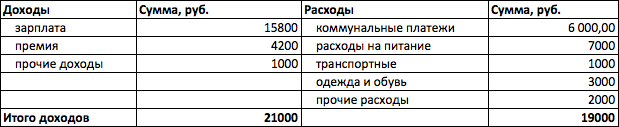

С помощью математического выражения можно схематично показать, как выглядит механизм дефицита и профицита бюджета:

Доход – Расход = Сальдо

- если сальдо равняется нулю, тогда бюджет имеет равное количество доходов и расходов;

- если сальдо больше нуля, тогда это явление называется профицитом, а значит, что прибыль превышает запланированные расходы;

- если сальдо меньше нуля, тогда это явление называется дефицитом, а значит что прибыль меньше, чем плановые расходы.

В экономической сфере государства дефицит бюджета – это существенная проблема, если речь идет о развитии страны на национальном уровне. Следует вести тщательный контроль и поддерживать баланс бюджетных доходов и расходов. В связи с этим необходимо выделить основные методы для проведения подобного контроля, а также осуществить определенные шаги с целью покрытия дефицита, которые позволят повлиять на экономическое и финансовое состояние государства.

Существуют такие способы для покрытия дефицита государства как:

- Выпустить денежные знаки дополнительно. С помощью этого, можно уравновесить экономику государства и стабилизировать экономические процессы, такие как инфляция;

- Выпустить облигации государственного займа, воспользоваться кредитами банков, бюджетными ссудами внутри государства. После этого может увеличить долг внутри государства перед гражданами страны;

- Воспользоваться помощью других государств, то есть осуществить внешнее кредитование иностранных государств;

Наряду с этим, следует выделить также ряд мероприятий, которые следует внедрить для стабилизации кризиса в государственном бюджете.

Не нашли что искали?

Просто напиши и мы поможем

Меры общеорганизационного характера с целью сокращения бюджетного дефицита:

- Улучшение рабочего процесса в налоговой сфере с помощью реорганизации налоговой системы;

- Создание способов для процесса реструктуризации по возвращению задолженности иностранным государствам;

- Проведение жесткого контроля при осуществлении расходов денежных средств с государственного бюджета;

- Сокращение пособия по определенным отраслям хозяйства и убыточным структурам;

- Регулирование выплат и льгот социального назначения.

Что такое профицит в бюджете?

В случае, когда в государственном бюджете сальдо больше нуля, а именно экономическая ситуация, где сумма запланированных расходов является меньше запланированных доходов, называются профицитом бюджета.

Профицит бюджета является эффективным вариантом для государства, чтобы выйти из кризисного положения

в бюджете и стабилизировать ситуацию. На самом деле, профицит в бюджете это довольно редкое явление, при котором необходимо искать пути сокращения долга государства и разрабатывать специальную программу для устранения дефицита в бюджете на национальном уровне.

Следует отметить, что существует такой вид профицита, как первичный. Это ситуация в государственном бюджете, где доходы бюджета без наличия заемных средств и кредитов, значительно превышают расходы. При наличии первичного профицита происходит резервирование основной части доходов, которая предназначена для сокращения долга государства.

Согласно статье 88 Бюджетного кодекса России предполагается разработка бюджетной программы, в случае если возник профицит в бюджете, а именно:

- все денежные средства в бюджете направлять на погашение кредитов и ссуд, несмотря на договорные обязательства государства;

- все выплаты с государственного бюджета увеличить для бюджетов других отраслей;

- сократить реализацию имущества, которое принадлежит государству.

Бюджетный дефицит и источники его финансирования

Иногда случаются ситуации, когда при сведении бюджета по неизвестным причинам, расходы и доходы невозможны. Из практики мировой экономики известно, что дефицит может иметь отклонения от запланированного бюджета в пределах 3% от ВВП. Но случаются и кризисные ситуации, где дефицит бюджета имеет значительно высокий процент.

К примеру, как экономическая ситуация в России в период с 1991 по 1999 года. Таким образом, при разработке и утверждении бюджетного дефицита следует конкретно определить всевозможные источники для финансового покрытия. Существую внутренние и внешние источники. Рассмотрим каждый из них.

К ряду внутренних источников можно отнести денежные средства в национальной валюте, которые были даны в заем банками, кредитными учреждениями другие государственные займы в виде ценных бумаг.

Сложно разобраться самому?

Попробуй обратиться за помощью к преподавателям

Основными источниками, которые служат для покрытия отрицательного сальдо, являются следующие:

- Общая сумма денежных средств, которая сформировалась между фактической стоимостью ценных бумаг государства. Такая сумма является основным средством для погашения государственных займов;

- Денежные средства, которые сформировались между госзаймом и погашенными кредитами в национальной валюте;

- Формирование денежных средств между погашенными и полученными государством кредитов, которые относятся к государственному бюджету и другим кредитным структурам;

- Полученные и погашенные денежные средства в национальной валюте от иностранных государств-кредиторов;

- Остаток денежных средств на счету государственного бюджета, который сформировался на протяжении финансового периода;

- Другие эффективные способы финансирования, к примеру, доход от реализации ценных бумаг и активного участия в формировании капитала, продажа земли государства, драгоценных камней и металлов и т.д.

Что касается внешних источников финансирования, то к ним относятся государственные займы в иностранной валюте в процессе выпуска акций и облигаций, кредитные обязательства перед иностранными государствами в виде денежных средств в иностранной валюте.

Сюда также относятся:

- денежные средства, которые сформировались между фактической стоимостью ценных бумаг. Сумма средств представлена в государственном займе и является средством погашения кредитных обязательств в иностранной валюте;

- денежные средства, которые были получены и погашены государством в виде кредитного обязательства перед иностранными кредитными учреждениями.

Приобретенная задолженность и кредитные обязательства государственного банка не могут быть источниками финансирования бюджетного дефицита, поскольку это будет эмиссией денежных средств.

Понятие дефицита бюджета и методы его снижения

- Что такое дефицит бюджета — на что влияет

- Чем отличается от профицита

- Основные элементы и функции государственного бюджета

- Плюсы и минусы бюджета

- Причины образования дефицита

- Особенности финансирования дефицита из внешних и внутренних источников

- Пути снижения бюджетного дефицита

Что такое дефицит бюджета — на что влияет

Дефицитом бюджета называют такое стечение обстоятельств, при котором расходные обязательства, рассчитанные на следующий отчетный период, больше, чем запланированные поступления в бюджет, что сопровождается формированием отрицательного сальдо в дальнейшем.

В ситуации дефицита бюджета правительству необходимо определиться с курсом и изыскать какие-либо источники финансирования возникших проблем. Они могут внешними и внутренними. К последнему типу относят доходы, полученные в результате размещения ценных бумаг.

Также в качестве источников используют кредитные средства, предоставляемые международными финансовыми компаниями и кредитными организациями для дальнейшего погашения, доходы от продажи акций. Внешние источники представляют собой средства, которые пополняют бюджет за счет государственных займов путем выпуска ценных бумаг от имени определенного региона или государства.

Осторожно! Если преподаватель обнаружит плагиат в работе, не избежать крупных проблем (вплоть до отчисления). Если нет возможности написать самому, закажите тут.

Данные бумаги по номинальной стоимости учитываются в иностранной валюте. Кроме того, используют кредиты, предоставляемые международными юридическими лицами или кредитными организациями в иностранной валюте.

Дефицит бюджета может стать причиной следующих проблем:

- ограничения для поиска дополнительных источников прибыли;

- при увеличении налогов наблюдается снижение деловой активности в экономической сфере, объем теневой экономики растет, как следствие поиска бизнесом путей ухода от налогов и ликвидации законной деятельности.

Во избежание подобных проблем в отдельных случаях целесообразно сохранять дефицит бюджета. В том случае, когда такая ситуация обусловлена значительными тратами, уровень опасности достаточно высок, и требуется вмешательство высококлассных и опытных специалистов.

Как правило, дефицит является последствием кризиса. Подобные обстоятельства возникают из-за неэффективной налоговой политики и усугубления финансово-хозяйственной деятельности. В этом случае от государства требуется разработать действенную стратегию, направленную на стабилизацию экономики, финансово-кредитной системы, проведение реформ в области бюджетной политики.

Исходя из степени управления, дефицит государственного бюджета классифицируют на следующие типы:

- циклический дефицит, при котором ситуация напрямую определяется действиями государства, а причиной является снижение в производственном секторе;

- структурный дефицит формируется в том случае, когда в процессе экономического спада государство снижает налоги для физических лиц и бизнеса с целью снизить доход, увеличивает дотации и пособия для улучшения общего финансового положения в стране.

Ориентируясь на понятие конкретной части бюджета, для которой характерен дефицит, его подразделяют на следующие виды:

- пассивный, возникающий при уменьшении доходов страны;

- активный, формируется в результате увеличения затрат по сравнению с государственными доходами, как следствие структурных изменений в экономике и войн.

По причинам возникновения дефицит бывает:

- кризисным, который спровоцирован экономическим спадом;

- форс-мажорным, к которому приводят катастрофы, стихийные бедствия, войны;

- управленческим, сформированным в результате оттока денежных средств за границу, неэффективной инвестиционной политики, коррупции, других проблем из-за неграмотного управления.

По продолжительности дефицит подразделяют на следующие виды:

- долгосрочный;

- краткосрочный, возникающий на фоне форс-мажорных обстоятельств и ошибок в управлении.

К распространенным причинам образования дефицита бюджета относят проблемы, связанные с планированием доходов и расчетов. Данные обстоятельства формирует тенденция экономического спада. Нередко дефицит формируется на фоне природных катастроф, санкций или военных конфликтов.

Долгосрочным дефицитом называют системное явление, возникающие в сущности по причине экономического кризиса.

Классификация бюджетного дефицита:

- действительный, отраженный в законодательных актах о бюджете в виде предельной величины, которая может быть нестабильна в зависимости от исполнения бюджета;

- случайный, преимущественно затрагивающий местные бюджеты по причине зависимости от единственного источника финансирования, представляет собой причину снижения роста дохода по отношению к расходам;

- временный, не представляющий большой опасности для экономики по причине непродолжительного действия, причиной являются случайные колебания расходов и доходов;

- хронический, в виде ежегодного явления, сформированного по причине экономического кризиса.

Государству необходимо снизить негативное влияние дефицита и защитить экономику. Предпринимаемые меры, как правило, касаются эмиссионного покрытия дефицита, внешних и внутренних займов или повышения налогов.

Чем отличается от профицита

Финансовый план государственного бюджета включает две основных статьи: расходы и доходы. В том случае, когда сумма расходов сопоставима с суммой доходов, бюджет является сбалансированным. При возникновении ситуации, когда доходы выше, чем расходы, формируется профицит бюджета. При обратном соотношении статей возникает бюджетный дефицит.

Правительство старается поддерживать стабильность экономики страны, сдерживая дефицит государственного бюджета в пределах 10% от ВВП. Как правило, дефицит учитывают при формировании государственного бюджета. Наличие последнего приводит к инфляции, так как он обычно покрывается за счет выпуска дополнительных денег в обращение.

Доход, который при этом получен, называют сеньоражем. По распространенному мнению, профицит лучше, чем дефицит, так как такая ситуация позволяет сдерживать инфляцию. Однако оценивать бюджетную политику целесообразно, принимая во внимание структуру и статьи расходов бюджета.

Основные элементы и функции государственного бюджета

Любая денежная государственная система основана на бюджете. В процессе планирования оперируют данными о прошедшем периоде и готовят предложения на будущий срок. В целом, государственный бюджет является определенной формой расходования и формирования финансов, благодаря чему обеспечиваются федеральные функции и задачи местного самоуправления.

Государственный бюджет является сводным планом сбора доходов и реализации полученных средств с целью покрытия расходов на федеральном и местном уровнях в рамках конкретного периода.

Государственный бюджет готовит правительство, а утверждает высший законодательный орган власти. В Российской Федерации бюджетный проект федерального значения выносят на обсуждение каждый год и принимают, как закон Федерального собрания. В конце отчетного периода Правительство РФ предоставляет отчет о том, как исполнен бюджет.

Доходная часть бюджета включает:

- налоги;

- акцизы;

- таможенные сборы;

- доходы от государственной собственности;

- средства от фондов социального страхования, пенсионного и страхового фондов;

- займы;

- денежная эмиссия.

Расходная часть бюджета состоит из статей:

- содержание государственного аппарата, милиции, юстиции;

- материальное обеспечение внешней политики, дипломатических служб;

- оборонный сектор;

- образование, здравоохранение, социальная сфера;

- финансирование каких-либо хозяйственных отраслей экономики, инвестиционная политика, дотации;

- субсидии и кредиты, предоставляемые другим государствам, обслуживание внутренних и внешних долгов страны.

Согласно государственному устройству страны, доходы классифицируют, таким образом:

- в унитарном государстве – доходы центрального и местных бюджетов;

- при федеративном строе – доходы федерального бюджета, доходов субъектов федерации, доходы местных бюджетов.

В Российской Федерации принят трехуровневый бюджет:

- федеральный;

- региональный;

- местный.

Путем корректировки бюджета государство регулирует процессы в экономике. Соблюдается принцип баланса расходов и доходов. На практике наблюдается дефицит или профицит бюджета, исходя из преобладания определенной статьи.

Бюджетная система государства представляет собой основу финансовой стабильности страны. Суть централизованного фонда денег и финансовых инструментов заключается в оплате потребностей общества и аппарата власти. Бюджет складывается из средств, поступающих от реального сектора экономики и домашних хозяйств.

- распределение совокупного общественного дохода;

- контроль и стимулирование хозяйственной деятельности;

- обеспечение социальной политики;

- контроль целесообразного расхода централизованных средств.

Основной задачей государственного бюджета является распределение денежной массы и финансов, исходя из заранее принятого плана. Средства направляют на финансирование приоритетных направлений в реальном секторе, а также экономических отраслей, не приносящих существенной коммерческой выгоды, включая медицину, культуру, образование и науку.

С тех пор, когда сформировалась государственность, началось становление бюджетной системы. В процессе развития и совершенствования налогово-бюджетной структуры сложились основные принципы разработки бюджета:

- полнота;

- единство;

- правдивость;

- гласность.

Полнота бюджета заключается в отражении всех доходов и расходов. Бюджет брутто состоит из всех валовых расходов и доходов. Бюджет нетто включает лишь чистые показатели, относительно расходов и доходов.

Единство бюджета достигается путем единообразия действий в процессе его планирования. Его компоненты должны сопоставляться друг с другом без противоречий, что обеспечивает единая бюджетная классификация, в рамках которой формируются доходные и расходные группы по отдельным статьям.

Приняты основные формы бюджета:

- административная;

- отраслевая;

- экономическая;

- смешанная форма.

Суммы, которые включают в бюджет, должны соответствовать действительности и подкрепляются доказательствами. Бюджет разрабатывается путем публичного обсуждения и утверждается публично законодательным органом власти. В Российской Федерации бюджет пополняется с помощью:

- налога на прибыль;

- акцизных платежей;

- налога с продаж;

- налогов на доходы домашних хозяйств и других.

Кроме того, бюджет пополняется средствами от эксплуатации государственного имущества, применения фондовых инструментов на фондовых биржах. Доходы поступают в виде иностранных кредитов и процентов от использования национальных денег иностранными государствами.

Плюсы и минусы бюджета

При определенных обстоятельствах дефицит бюджета могут оценивать положительно, ориентируясь на конкретные факторы. К примеру, такая ситуация возможна при расходе большей части средств внутри государства. В данном случае дефицит не является полностью негативным явлением.

Проблемы возникают в том случае, когда формируется отрицательное сальдо внешней торговли. Следует отметить, что такое утверждение справедливо только при стабильном экономическом росте.

В кризисные времена средства, как правило, утекают за пределы государства в страны с более сильной экономикой. При сравнении с Европой, в России данные процессы проявляются особенно ярко.

Минусы бюджетного дефицита:

- Когда дефицит формируется в условиях сокращения расходов, снижается степень влияния государства на общественные и экономические процессы. Это приводит к потере правительством контроля за ситуацией в целом и кризису в социальных и определенных экономических сферах.

- Как правило, в России дефицит покрывается с помощью продажи государственного имущества и кредитов, что позволяет отложить решение проблем без необходимости влиять на ключевую причину дефицита. При принятии решения о печати новых денег национальная валюта обесценивается. Увеличение налоговой нагрузки ведет к росту теневой экономики.

Причины образования дефицита

Наиболее распространенными причинами формирования бюджетного дефицита являются:

- реализация слишком сложных с финансовой точки зрения социальных программ;

- уменьшение прибыли в кризисное время;

- процветание коррупции на разных уровнях;

- неграмотная проработка финансовой системы;

- убытки из-за структурной перестройки экономики, необходимость в поддержке промышленного комплекса;

- агрессивная налоговая политика, рост теневого бизнеса;

- возникновение чрезвычайных ситуаций, в том числе стихийных бедствий, катастроф и войн.

Особенности финансирования дефицита из внешних и внутренних источников

Временная нехватка средств, которая не приводит к возникновению глобальных кризисных процессов в экономике, является нормальным явлением. В такой ситуации требуется принятие мер по снижению рисков формирования последствий дефицита бюджета.

Безопасным считается уровень дефицита не более 3% от ВВП. В качестве источников покрытия используют внешние и внутренние займы, печатают новые деньги, реализуют государственное имущество. Такие действия, как правило, приводят к инфляции и экономическому спаду.

К внутренним источникам покрытия дефицита относят продажу ценных бумаг, золота и других активов. В некоторых случаях реализуют предприятия. В данную категорию также включают кредиты Центрального банка. Такие стратегии реализуют при финансировании бюджета объектов Российской Федерации, но при этом роль Центробанка может играть другой кредитор.

Решение проблем, связанных с дефицитом бюджета, путем продажи предприятий, находящихся на балансе государства, и кредитных займов является неэффективным. Это связано с краткосрочностью подобных мер, так как в будущем кредиты должны быть погашены, а реализованные предприятия не будут приносить прибыль.

К внешним источникам относят кредиты, выданные МВФ, а также крупными иностранными компаниями. Здесь же подразумевается продажа иностранной валюты из Резервного фонда страны. Данный метод является наиболее привлекательным по той причине, что другие стратегии связаны с политической и экономической зависимостью от государств, которые выступают в роли кредиторов.

Пути снижения бюджетного дефицита

Центральный Банк является юридическим лицом, обладающим собственными правами и обязанностями. Согласно закону, предусмотрена независимость функционирования этой структуры по отношению к другим органам государственной власти.

Таким образом, банк не является государственным в определенной степени. Его управление осуществляет финансовый совет и совет директоров. Члены системы управления назначаются конкретными государственными структурами на ограниченный срок.

Можно сделать вывод, что при формировании дефицита бюджета государство кредитуется у самого себя. Исходя из механизмов возврата этого кредита, складывается ситуация, когда государство заимствует средство для предоставления их в кредит населению.

Правительство и Центральные банки решают проблемы возникновения бюджетного дефицита такими способами, как:

- Включение печатного станка, то есть эмиссия фиатных денег. Такие действия характеризуются кратковременным позитивным эффектом, к примеру, в результате обесценивается внутренний долг, и сокращаются расходы на его обслуживание. В качестве дополнительной меры повышают зарплаты работникам бюджетной сферы и увеличивают льготы. Благодаря избыточной эмиссии, растет инфляция, и может возникать гиперинфляция. По итогам подобных действий резко обесцениваются сбережения населения, происходит девальвация национальной валюты, растут процентные ставки по государственным облигациям.

- Ввод новых налогов, либо повышение существующих налогов. Такая мера носит краткосрочный характер. Налоги являются основой пополнения государственного бюджета. В дальнейшем производство сокращается, уровень безработицы растет, уменьшается ВВП. По итогам прекращается рост доходов госбюджета, а экономике наносится значительный ущерб.

- Бюджетный секвестр. В процессе снижают все расходы государственного бюджета на пропорциональную долю.

В том случае, когда сокращение бюджетных расходов достигло предела, бюджетный дефицит финансируют следующими способами:

- Денежное финансирование бюджетного дефицита в виде обращения государства за помощью к Центробанку с целью включения печатного станка и увеличения денежной массы.

- Долговое финансирование бюджетного дефицита подразумевает получение кредитов от финансовых доноров в виде МВФ, Всемирного банка, ЕБРР, МБРР взамен соблюдения требований по реформированию государства и уплаты небольшого процента. Данный механизм также реализуют через выпуск долговых бумаг, которые затем размещают на фондовом рынке, получение банковских кредитов, займов от других стран.

- Перемещение средств из золотовалютных резервов, что применимо в случае возникновения проблем несистемного характера.

- Приватизация государственной собственности (полная или частичная). В первом случае имущество переходит в собственность частных инвесторов полностью, а во втором – государство сохраняет контрольный пакет.

Дефицит и профицит бюджета – виды, причины возникновения и способы покрытия

ТЕМА 7 СБАЛАНСИРОВАННОСТЬ БЮДЖЕТОВ

7.1. Дефицит и профицит бюджета. Источники финансирования дефицита

При формировании бюджета большое значение имеет достижение его сбалансированности, т. е. равенства доходной и расходной части. Доходы и расходы государственного бюджета, в принципе, могут быть сбалансированы. Однако в реальной жизни этого, как правило, не бывает и имеет место дефицит или профицит.

Превышение расходов над доходами называется дефицитом бюджета. Несмотря на то, что бюджетный дефицит – явление нежелательное, оно необязательно относится к разряду чрезвычайных. В современном мире практически все государства в той или иной мере сталкиваются с бюджетным дефицитом. Качество бюджетного дефицита может быть различным и определяется:

- необходимостью вложения крупных средств в развитие экономики;

- чрезвычайными обстоятельствами (война, стихийное бедствие и др.);

- различного рода процессами в экономике.

Предельный размер дефицита республиканского бюджета устанавливается в абсолютной величине или в процентах к валовому внутреннему продукту; местных бюджетов – в абсолютной величине или в процентах к объему расходов бюджета. Величина дефицита определяется при утверждении бюджета. В Республике Беларусь предельный размер дефицита в настоящее время определяется в законе о бюджете Республики Беларусь на очередной (финансовый) год. Так, в соответствии со ст. 1 Закона “О республиканском бюджете на 2013 год” предельный размер дефицита установлен в сумме 0 рублей.

Необходимо отметить, что определение источников финансирования дефицита имеет важное организационно-функциональное назначение, т.к. утверждение бюджета с дефицитом допускается в случае наличия обоснованных источников финансирования дефицита бюджета.

Существует два основных способа покрытия дефицита бюджета:

– эмиссионный (инфляционный), который заключается в том, что дефицит бюджета покрывается за счет выпуска в обращение необеспеченных денег, что, в свою очередь, вызывает развитие инфляционных процессов в экономике;

– безэмиссионный (безинфляционный) способ предусматривает покрытие бюджетного дефицита за счет различных форм государственного кредита.

Финансирование дефицита бюджета представляет собой его покрытие за счет внутренних и внешних заимствований. Внутренними источниками покрытия дефицита бюджета являются кредиты, получаемые государством от кредитных организаций в валюте этого государства; государственные займы, осуществляемые посредством выпуска ценных бумаг от имени государства; бюджетные ссуды, полученные от бюджетов других уровней. Внешние источники финансирования бюджета – это кредиты правительств иностранных государств, международных финансовых организаций, иностранных организаций, предоставленные в иностранной валюте; государственные займы, осуществляемые в иностранной валюте путем выпуска ценных бумаг от имени государства.

Источниками финансирования дефицита республиканского бюджета являются: государственные займы, кроме гарантий Правительства Республики Беларусь; средства от операций с имуществом, находящимся в республиканской собственности, кроме средств от операций с имуществом, являющихся доходами и расходами республиканского бюджета в соответствии с бюджетным законодательством; изменения остатков средств на счетах по учету средств республиканского бюджета; иные источники в соответствии с бюджетным законодательством.

Источниками финансирования дефицита местных бюджетов являются: бюджетные кредиты; займы, осуществленные путем выпуска ценных бумаг местными исполнительными и распорядительными органами; средства от операций с имуществом, находящимся в коммунальной собственности, кроме средств от операций с имуществом, являющихся доходами и расходами местных бюджетов в соответствии с бюджетным законодательством; изменения остатков средств на счетах по учету средств соответствующего местного бюджета; иные источники в соответствии с бюджетным законодательством.

Кредиты Национального банка Республики Беларусь, а также средства от приобретения Национальным банком Республики Беларусь долговых обязательств Республики Беларусь при их первичном размещении не могут быть источниками финансирования дефицита бюджета, за исключением случаев, предусмотренных законом о республиканском бюджете на очередной финансовый год и (или) Президентом Республики Беларусь.

Если в процессе исполнения бюджета происходит превышение предельного размера дефицита или снижение поступлений по доходам бюджета более чем на 10 % от запланированного уровня, то применяется специальный антидефицитный механизм, включающий в себя целый комплекс различных инструментов, важнейшими среди которых являются следующие: введение механизма секвестра и блокирования, определение защищенных статей бюджета.

Секвестр представляет собой пропорциональное сокращение расходов по незащищенным статьям бюджета. Блокирование – это временное приостановление финансирования по отдельным статьям расходов бюджета. В бюджете текущих расходов выделяются защищенные статьи, по которым гарантируется производство расходов в первоочередном порядке и в полном объеме в условиях применения механизма секвестра и блокирования. Перечень защищенных статей устанавливается ежегодно при утверждении соответствующего бюджета. К ним относятся: заработная плата; начисления на заработную плату; трансферты населению (стипендии, пенсии, пособия, безналичные жилищные субсидии на удешевление стоимости коммунальных услуг и другие выплаты населению в соответствии с законодательными актами Республики Беларусь); продукты питания; медикаменты и перевязочные материалы; проценты по государственному долгу; погашение государственного долга.

В процессе исполнения бюджета возможен временный кассовый разрыв – несбалансированность доходов и расходов, временно образовавшаяся при исполнении бюджета. Временный кассовый разрыв означает прогнозируемую в определенный период текущего финансового года недостаточность бюджетных средств для финансирования определенных выплат из бюджета.

В соответствии со ст. 2 БК оборотная кассовая наличность – сумма средств бюджета сверх предусмотренных расходов за счет остатков средств на начало планируемого финансового года и доходов бюджета текущего года, используемая в течение года на покрытие временных кассовых разрывов, восстанавливаемая к концу текущего года в размере, установленном при утверждении бюджета.

Предоставление ссуд, займов и кредитов является важной функцией банковской системы любого государства. Бюджетный заем – бюджетные средства, предоставляемые юридическим лицам, являющимся резидентами Республики Беларусь (кроме бюджетных организаций, банков, страховых и небанковских кредитно-финансовых организаций). Бюджетная ссуда – бюджетные средства, предоставляемые юридическим лицам, являющимся резидентами Республики Беларусь (кроме бюджетных организаций, банков, страховых и небанковских кредитно-финансовых организаций). И бюджетный заем, и бюджетная ссуда могут выдаваться за счет средств республиканского бюджета, местных бюджетов областного и базового уровня. Бюджетный кредит – бюджетные средства, предоставляемые из вышестоящего бюджета нижестоящему бюджету, а также из республиканского бюджета бюджету государственного внебюджетного фонда или из бюджета государственного внебюджетного фонда республиканскому бюджету на возвратной основе. Бюджетный кредит, предоставленный на покрытие временного кассового разрыва, подлежит возврату до конца текущего финансового года.

Превышение доходов над расходами бюджета составляет профицит бюджета. В Республике Беларусь решения об использовании профицита бюджета принимаются Президентом Республики Беларусь или по его поручению Правительством, местными исполнительными и распорядительными органами в порядке, установленном законодательством Республики Беларусь.

Дефицит бюджета. Источники финансирования дефицита государственного бюджета

Что такое бюджетный дефицит

Дефицит государственного бюджета – это превышение расходов бюджета над доходами.

Простыми словами, если государство тратит больше, чем получает – это и есть бюджетный дефицит. Обычно дефицит бюджета оценивается в процентах от валового внутреннего продукта (ВВП).

Дефицит – всегда проблема, потому что государству нужно где-то найти деньги на оплату расходов.

Основные методы борьбы с бюджетным дефицитом: секвестр – сокращение бюджетных расходов; налоговое покрытие – введение дополнительных налогов и сборов; заимствования – наращивание внешнего и внутреннего госдолга; денежная эмиссия – дополнительный выпуск наличных.

Дефицит бюджета – не карастрофа для страны. Бюджеты многих государств являются дефицитными. Иногда попытки бороться с дефицитом оказываются вреднее самого дефицита – сокращая важные расходы и чересчур повышая налоги, государство может усугубить экономический кризис и спровоцировать долгосрочные проблемы.

Профицит и сбалансированный бюджет

Профицит государственного бюджета – это обратная ситуация, когда доходы выше расходов. Простыми словами, это избыток доходов, при котором в бюджете остаются «лишние» деньги.

Сбалансированный бюджет – это бюджет, где доходы равны расходам. В идеале, государственный бюджет должен быть сбалансированным – общий объем запланированных расходов должен соответствовать общим поступлениям в бюджет. Но учесть все обстоятельства бывает невозможно, и потому возникает дефицит либо профицит.

Причины бюджетного дефицита

Рост государственных расходов. Расходы могут расти в том числе из-за политического популизма – необеспеченных социальных программ.

Рост неоплаченного государственного долга.

Сокращение доходов из-за экономического кризиса.

Чрезвычайные обстоятельства: катастрофы, стихийные бедствия, войны.

Неэффективность финансовой системы государства.

Неэффективность налоговой политики, уход налогоплательщиков в тень.

Виды бюджетного дефицита

Бюджетный дефицит может быть хроническим или временным. Хронический дефицит – это чаще всего следствие затянувшегося экономического кризиса. Временный дефицит способен перерасти в хронический.

Фактический дефицит бюджета состоит из структурного и циклического дефицита.

Структурный дефицит – это дефицит, который возник бы в условиях полной занятости при текущем уровне налогов.

Циклический дефицит бюджета – это дефицит, вызванный экономическим кризисом, то есть спадом деловой активности и сокращением налоговых поступлений.

Последствия дефицита бюджета

Бюджетный дефицит не является чрезвычайным явлением. Он встречается в бюджетах многих государств, особенно в период экономического кризиса. Тем не менее, властям необходимо принимать жесткие меры, чтобы устранить дефицит и минимизировать его последствия.

Дефицит приводит к задержке финансирования бюджетных учреждений, срыву сроков выполнения государственных заказов. Это значит, что могут возникнуть проблемы в образовании, здравоохранении, обороне, работе государственных учреждений.

Кроме того, дефицит практически всегда приводит к инфляции – снижению покупательной способности денег.

Если не устранить дефицит бюджета и не принять меры, он рискует стать хроническим.

Источники финансирования дефицита государственного бюджета

Для финансирования дефицита бюджета государство может использовать внутренние и внешние источники.

Внутренние источники финансирования бюджетного дефицита

Размещение государственных ценных бумаг, облигаций в национальной валюте.

Кредиты, полученные от кредитных организаций – банков и фирм.

Доходы от продажи государственного имущества.

Использование государственных резервов.

Внешние источники финансирования бюджетного дефицита

Размещение государственных ценных бумаг, номинированных в иностранной валюте.

Кредиты иностранных государств.

Кредиты зарубежных банков и фирм.

Кредиты международных финансовых организаций.

Проблема с любыми заимствованиями в том, что они помогают лишь временно. Нарастает государственный долг, который необходимо обслуживать – возвращать с процентами.

Меры по управлению бюджетным дефицитом

В целях облегчения последствий бюджетного дефицита государство может предпринять слеюущие меры:

Денежная эмиссия . Бюджетный дефицит можно покрыть, напечатав больше наличных денег. Это позволит государству оплатить текущие расходы, но если «включить печатный станок», вырастет инфляция – деньги начнут обесцениваться.

Налоговое покрытие бюджетного дефицита . Увеличение налоговых ставок или введение дополнительных налогов позволит наполнить бюджет. Однако из-за роста налогов предприниматели могут сократить производство или уйти в тень – перестать платить вовсе. В этом случае доходы бюджета снизятся.

Секвестирование бюджета . Урезание бюджетных расходов – секвестр – позволит сэкономить деньги и обойтись имеющимися доходами. Минус в том, что это означает недофинансирование бюджетных программ. Это непопулярная мера, которая вызовет недовольство граждан. А некоторые расходы сократить окажется невозможно – жизненно важные статьи бюджета не подлежат секвестированию.

Дефицит и профицит бюджета, пути оптимизации и достижения сбалансированности.

.Доходы и расходы органов государственной власти в принципе могут быть сбалансированы. Однако в реальной жизни этого, как правило, не бывает и имеет место дефицит или профицит

Бюджет с дефицитом представляет собой бюджет, у которого расходы превышают доходы. Это состояние бюджета свидетельствует о недостаточно эффективном государственном управлении, поскольку в стране отсутствует инфраструктура, призванная обеспечить доходы достаточные для финансирования государственных потребностей.

Основные причины бюджетного дефицита: возникновение чрезвычайных обстоятельств (войны, стихийные бедствия); низкая эффективность общественного производства; высокий удельный вес сбытовых предприятий, в их общем количестве; оерациональная структура бюджетных расходов; несовершенство налоговой системы; некомпетентность руководства государства, его неумение держать под контролем финансовую ситуацию в стране; большие затраты на удержание силовых структур; предоставление бесплатной помощи другим государствам; невозможность получения долгов от других государств; переход от командно-административной экономике к рыночной; неудовлетворительная работа гос. служб, в компетенцию которых входит сбор налогов и других отчислений; кража денег госбюджета; необходимость совершения в особо больших размерах гос. вкладов (инвестиций) в экономику; кризис политической системы государства; низкая покупательная способность населения.

В экономических системах с фиксированным количеством денег в обращении правительство располагает традиционными способами покрытия дефицита бюджета – это государственные займы и ужесточение налогообложения. Но есть и третий способ, предусматривающий увеличение денежной массы в обращении через производство денег, или «сеньораж» (печатанье денег).

Альтернативные возможности внешнего льготного финансирования бюджетного дефицита (например, получение безвозмездных субсидий из-за рубежа или льготных займов по низким ставкам с длительными сроками погашения) являются наиболее привлекательными, так как в этом случае дефицит не только не оказывает негативного воздействия на экономику, но и может оказаться весьма полезным, если такое финансирование связано с производительным использованием ресурсов.

Если правительство выпускает в целях финансирования облигации государственных займов, то спрос на кредитные ресурсы возрастает, что, при стабильной денежной массе, приводит к увеличению средних рыночных ставок процента. Если внутренние процентные ставки изменяются свободно, то их рост может быть достаточно большим для того, чтобы отвлечь банковские кредиты из частного сектора. В результате частные внутренние инвестиции, чистый экспорт и частично потребительские расходы – снижаются, вызывая “эффект вытеснения”, который значительно ослабляет стимулирующий потенциал фискальной политики.

Главным источником покрытия государственных расходов являются налоги. Подавляющую часть налоговых поступлений дают три источника: во-первых, индивидуальный подоходный налог, от которого поступает примерно треть всей суммы; во-вторых, налог на заработную плату; в-третьих, налоги на потребление.

Бюджет с профицитом представляет собой бюджет, у которого доходы превышают расходы. Такое состояние бюджета показывает, что государство не разработало финансовую политику, которая бы позволила эффективно решать задачи по определению направлений развитий страны, направлений, требующих дополнительного финансирования.

Бюджетный профицит всегда имеет негативное влияние на экономику, так как доходы не возвращаются в виде расходов в полном объеме.

В случае профицита могут быть сокращены налоговые поступления в бюджеты. Выделяют понятие “первичный профицит”. Под первичным профицитом понимается превышение доходов бюджета над его расходами без учета расходов на обслуживание государственного долга. В этом случае сумма расходов на обслуживание государственного долга превышает сумму дефицита бюджета.

Пути преодоления профицита бюджета:

– сокращение привлечения доходов от продажи государственной (муниципальной) собственности;

– сокращение поступлений доходов в федеральный бюджет от реализации государственных запасов и резервов;

– предусмотрение направлений бюджетных средств на дополнительное погашение долговых обязательств;

– увеличение расходов бюджета, в т.ч. за счет передачи части доходов бюджетам других уровней.

СЕКВЕСТР – это специальный механизм, который вводится в случаях, когда при исполнении бюджета происходит превышение установленного уровня бюджетного дефицита либо сокращаются поступления от доходных источников, а также в случае, если в ходе исполнения бюджета дефицит не уменьшается, в результате чего становится невозможным финансирование предусмотренных в бюджете мероприятий. Механизм секвестра заключается в пропорциональном снижении государственных расходов ежемесячно по всем (кроме защищенных статей) статьям бюджета в течение оставшегося времени текущего финансового года. Секвестру не подлежат защищенные статьи, к которым относятся заработная плата с учетом взносов на социальное страхование, фонд занятости населения, стипендии, государственные пособия и т.п.

Дата добавления: 2015-04-18 ; просмотров: 41 ; Нарушение авторских прав

Заемные средства: бухгалтерский и налоговый учет

Практически ни одна компания сейчас не обходится без кредитных и заемных средств. Эксперт дает алгоритм безошибочного учета.

Чем отличаются друг от друга займы и кредиты?

Кредит можно получить только от банка или иной кредитной организации, т.е. организации, имеющей право осуществлять отдельные банковские операции на основании лицензии ЦБ РФ. Займ же может быть получен от любого физического или юридического лица согласно ст. 807, 819 ГК РФ.

Стоит отметить, что до 01.06.2018 г. договор займа считался заключенным в момент передачи денег заемщику. После 01.06.2018 г. он может считаться заключенным в момент его подписания (по аналогии с кредитными договорами).

Принципиальных отличий в части отражения рассматриваемых операций в бухгалтерском и налоговом учете в части вида договора займа или кредита не существует.

Бухгалтерский учет

К основным особенностям бухгалтерского учета рассматриваемых операций можно отнести следующее:

- Сумму обязательства по полученному займу (кредиту) необходимо отразить в качестве кредиторской задолженности (у заемщика) в сумме, указанной в договоре;

- Начисленные проценты и иные расходы по договорам займа следует отражать в составе прочих расходов организации. Однако из этого правила есть исключение: указанные расходы подлежат включению в стоимость инвестиционного актива, т.е. имущества, подготовка которого к предполагаемому использованию требует длительного времени и существенных расходов на приобретение, сооружение и (или) изготовление. Если же организация имеет право применять упрощенные способы бухгалтерского учета и отчетности, то все расходы по кредитам и займам можно отнести к прочим;

- Проценты по кредитам и займам относятся в состав прочих расходов или включаются в состав стоимости инвестиционного актива равномерно, в независимости от условий соответствующего договора. Распространенной ошибкой является включение всей суммы процентов по договору в состав расходов в момент их фактической уплаты, а не ежемесячное начисление;

- Если кредит или займ поучен в валюте, то не стоит забывать, что необходимо в конце каждого месяца и на дату совершения операции проводить переоценку задолженности по официальному курсу ЦБ РФ согласно п. п. 1, 5, 7, 8 ПБУ 3/2006;

- Полученный займ в отличие от кредита может быть и беспроцентным. Порядок бухгалтерского учета таких займов ничем не отличается от учета процентных заимствований;

- В бухгалтерской отчетности задолженность по займам и кредитам, а также проценты, причитающиеся уплате, отражаются в зависимости от даты погашения соответствующего обязательства.

В целом, сложностей с бухгалтерским учетом займов и кредитов обычно не возникает, а вот налоговый учет несет в себе определенные трудности.

Налоговый учет

1. Определить от какого лица, взаимозависимого или нет, получены заемные средства. Критерии взаимозависимости определены в ст.105 НК РФ. Например, взаимозависимыми могут быть признаны:

— организации и физические лица в случае, если одна организация прямо и (или) косвенно участвует в другой организации и доля такого участия составляет более 25 процентов;

— организация и лицо, осуществляющее полномочия ее единоличного исполнительного органа;

— организации, в которых полномочия единоличного исполнительного органа осуществляет одно и то же лицо;

2. Если средства получены не от взаимозависимого лица, то проценты по долговому обязательству учитываются в составе расходов в размере, исчисленном исходя из фактической ставки (п. 1 ст. 269 НК РФ), т.е. по ставке указанной в договоре.

3. Если средства получены от взаимозависимого лица, то следует определить является ли данная сделка контролируемой. Критерии контролируемой сделки определены в ст.105.14 НК РФ. К таким сделкам, в частности, относятся сделки, сумма доходов по которым за соответствующий календарный год превышает 1 миллиард рублей.

В случае, если сделка соответствует указанным критериям, то компании следует проверить, соответствует ли договорная процентная ставка рыночной. Для этих целей следует руководствоваться методами, закрепленными в ст. 105.7 НК РФ.

Максимальные значения интервалов предельных значений и порядок их применения определены в п. п. 1.2, 1.3 ст. 269 НК РФ. Размер таких значений зависит от валюты, в которой оформлено долговое обязательство.

Если фактическая ставка меньше предельного значения, то компания может учесть в составе расходов полную величину процентов.

Если же контролируемая задолженность возникла по долговому обязательству перед иностранной организацией, прямо или косвенно владеющей более 20% уставного (складочного) капитала (фонда) этой российской организации, то порядок признания процентов в расходах будет особым.

Предприятию следует сравнить размер контролируемой задолженности перед займодавцем с величиной собственного капитала (данная позиция поддержана Минфином РФ в Письме от 11.01.2012 № 03-03-06/1/2).

Если размер контролируемой задолженности будет более чем в 3 раза превышать величину собственного капитала, то проценты необходимо учитывать в порядке, предусмотренном пунктами 2-4. ст.269 НК РФ.

Если размер контролируемой задолженности будет менее чем в 3 раза превышает величину собственного капитала, то проценты необходимо учитывать в порядке, предусмотренном пунктом 1 ст.269 НК РФ.

Собственный капитал организации определяется по формуле: Собственный капитал = сумма активов сумма обязательств — задолженность по налогам.

Согласно абз. 2 п. 2 ст. 269 НК РФ налогоплательщик обязан на последнее число каждого отчетного (налогового) периода исчислять предельную величину признаваемых расходом процентов по контролируемой задолженности путем деления суммы процентов, начисленных налогоплательщиком в каждом отчетном (налоговом) периоде по контролируемой задолженности на коэффициент капитализации (КК), рассчитываемый на последнюю отчетную дату соответствующего отчетного (налогового) периода.

Коэффициент капитализации определяется по формуле:

Коэффициент капитадизации = контролируемая задолженность/собственный капитал (в соответствие с размером доли иностранной организации в уставном капитале российской)/3

— если начисленные проценты меньше предельной величины, то вся сумма процентов учитывается в целях налогообложения;

— если начисленные проценты больше предельной величины, то в налогооблагаемую базу включается только величина предельных процентов.

В соответствии с п. 4 ст. 269 НК РФ положительная разница между величиной фактически начисленных процентов и предельных процентов приравнивается к дивидендам, уплаченным иностранной компании. Указанная разница облагается налогом на прибыль в соответствии с п. 3 ст. 284 НК РФ. Стоит учитывать, что если собственный капитал организации составлет отрицательное значение, то начисленные проценты могут быть учтены в целях налогообложения только как выплата дивидендов.

4. Проценты по кредитам и займам в соответствии с пп. 2 п. 1 ст. 265 НК РФ включаются во внереализационные расходы, в том числе, если компания осуществляет создание инвестиционного актива. В данном случае, в бухгалтерском учете предприятия, будут возникать разницы, учет которых осуществляется в соответствии с требованиями ПБУ 18/02.

Хватит гуглить ответы на профессиональные вопросы! Доверьте их экспертам «Клерка». Завалите лучших экспертов своими вопросами, они это любят!

Ответ за 24 часа (обычно раньше).

Вся информация про безлимитные консультации здесь.

Научная электронная библиотека

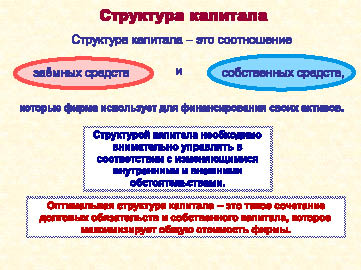

Тема 10. СТРУКТУРА КАПИТАЛА

Цена капитала хозяйствующего субъекта во многом зависит от его структуры.

Структура капитала предприятия (рис. 55) – это соотношение между различными источниками капитала (собственным и заемным капиталом), используемыми для финансирования его деятельности. Иногда краткосрочные заимствования исключаются из капитала, то есть определяют структуру капитала как совокупность источников, используемых для долгосрочного финансирования инвестиционной деятельности предприятия. Вместе с тем, если краткосрочные заимствования осуществляются на постоянной основе (что в большинстве случаев и происходит), их, на наш взгляд, следует включать в состав капитала при анализе структуры финансирования.

Рис. 55. Базовое определение структуры капитала предприятия

Оптимальная структура капитала – такое сочетание долговых обязательств и собственного капитала, которое максимизирует общую стоимость фирмы.

Если подходить к вопросу определения оптимальной структуры капитала с позиции относительной стоимости источников финансирования, то необходимо учитывать, что долговые обязательства более дешевы, чем акции. Значит, цена заемного капитала в среднем ниже, чем цена собственного капитала. Отсюда следует, что замена акций более дешевым заемным капиталом уменьшает средневзвешенную стоимость капитала, что ведет к росту эффективности предпринимательской деятельности и, следовательно, к максимизации цены предприятия. Поэтому ряд теорий финансового менеджмента строится на выводе, что оптимальная структура капитала предполагает использование заемного капитала в максимально возможных размерах.

Но в практической деятельности следует исходить из учета того, что замена акций более дешевым заемным капиталом снижает стоимость фирмы, которая определяется рыночной стоимостью собственного капитала этой фирмы.

Кроме того, рост долга увеличивает риск банкротства, что может заметно повлиять на цену, которую потенциальные инвесторы согласятся заплатить за обыкновенные акции этой фирмы.

С использованием заемного капитала связаны также важные нефинансовые расходы как результат ограничения свободы действий менеджеров в соглашениях о займе. Это могут быть обязательства создания дополнительных резервных фондов на погашение долга или ограничивающие условия в объявлении дивидендов, что несомненно снижает стоимость бизнеса.

Поэтому невозможно выработать формулу определения оптимальной структуры капитала для конкретного предприятия. Менеджер, определяя, насколько структура капитала фирмы близка к оптимальной, должен в определенной степени полагаться на интуицию, которая в свою очередь строится на информации, учитывающей как внутрифирменные, так и макроэкономические факторы.

Кроме того, привлечение финансовых ресурсов из разных источников имеет организационно-правовые, макроэкономические и инвестиционные ограничения.

К ограничениям организационно-правового характера относятся законодательно закрепленные требования к величине и порядку формирования отдельных элементов собственного и заемного капитала, а также контроль над управлением компанией со стороны собственников.

В число макроэкономических ограничений входят инвестиционный климат в стране, страновой риск, эмиссионно-кредитная политика государства, действующая система налогообложения, величина ставки рефинансирования ЦБ, уровень инфляции.

Объем финансовых ресурсов, которые компания может привлечь из различных источников, и срок, на который они могут быть вовлечены в деловой оборот, зависит как от развитости финансового и кредитного рынков, так и от доступности этих средств для конкретного предприятия. Одним из важных ограничений формирования финансовой структуры капитала является соответствие сферы и характера деятельности предприятия инвестиционным предпочтениям акционеров и/или степень доверия предприятию со стороны кредиторов.

Таким образом, никакая теория не может обеспечить комплексного подхода к решению проблемы оптимальной структуры капитала предприятия. Поэтому на практике формирование экономически рациональной структуры капитала ведется на основе одного из следующих принципов:

1. Принцип максимизации уровня прогнозируемой рентабельности капитала.

2. Принцип минимизации стоимости капитала.

3. Принцип минимизации уровня финансовых рисков.

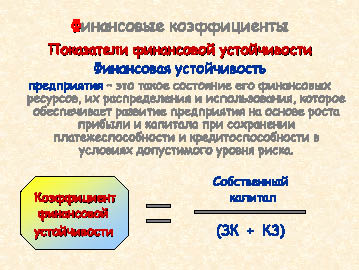

Вместе с тем, существует целый ряд финансовых инструментов, с помощью которых можно повысить эффективность управления финансовой структурой капитала предприятия. Среди них – использование финансовых коэффициентов, с помощью которых можно оценить влияние процесса изменения финансовой структуры капитала на финансовое положение предприятия и степень защищенности интересов кредиторов и инвесторов. Речь идет о показателях, характеризующих финансовую устойчивость предприятия и эффективность инвестиций в него (рис. 56).

Рис. 56. Понятие финансовой устойчивости хозяйствующего субъекта

и формула расчета коэффициента финансовой устойчивости

Достижение финансовой устойчивости предприятия наряду с ростом прибыли и ограничением риска требует сохранения предприятием как платежеспособности, или ликвидности (финансовый смысл этого понятия был подробно рассмотрен в теме 6), так и кредитоспособности, которая отнюдь не является синонимом понятия «платежеспособность».

Под кредитоспособностью предприятия понимается наличие у него предпосылок для получения кредита и его возврата в срок. Кредитоспособность заемщика характеризуется его исполнительностью при расчетах по ранее полученным кредитам, текущим финансовым состоянием и возможностью при необходимости мобилизовать денежные средства из различных источников.

Коэффициент финансовой устойчивости характеризует соотношение собственных и заемных источников финансирования. Если этот показатель выше единицы (имеется превышение собственных средств над заемными), это значит, что предприятие обладает достаточным запасом финансовой устойчивости.

Коэффициент финансовой зависимости (рис. 57) характеризует зависимость предприятия от внешних займов и показывает, какая доля имущества фирмы приобретена за счет заемных средств. Чем выше данный коэффициент, тем более рискованная ситуация в финансовой устойчивости и тем больше вероятность возникновения дефицита денежных средств.

Рис. 57. Формулы расчета коэффициентов финансовой зависимости, обеспеченности собственными средствами и самофинансирования

Коэффициент обеспеченности собственными средствами характеризует способность предприятия обеспечивать потребность в финансировании оборотного капитала только за счет собственных источников. Финансовое состояние предприятия считается удовлетворительным, если этот показатель равен или превышает 0,1.

Коэффициент самофинансирования показывает, какую часть инвестиций можно покрыть за счет внутренних источников предприятия – нераспределенной прибыли и начисленной амортизации. Ряд авторов рассматривает сумму нераспределенной прибыли и амортизации как чистый денежный поток, или денежный поток от хозяйственной деятельности предприятия. Тогда коэффициент самофинансирования имеет название «показатель денежной отдачи инвестиций». Чем выше этот показатель, тем выше уровень самофинансирования предприятия, следовательно, выше финансовая устойчивость.

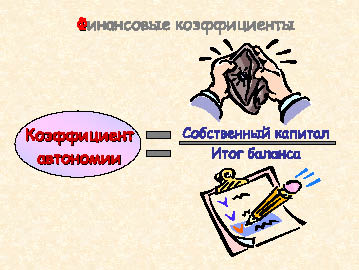

Коэффициент автономии (концентрации собственного капитала) характеризует долю собственного капитала в финансовой структуре капитала (рис. 58). Для большей финансовой устойчивость желательно, чтобы он был на уровне 0,5-0,6.

Рис. 58. Формула расчета коэффициента автономии (концентрации собственного капитала)

Ряд авторов относят коэффициент автономии к показателям ликвидности, что представляется нам достаточно логичным, поскольку рассчитываться по своим обязательствам предприятие должно в первую очередь за счет собственных источников. Вместе с тем, этот показатель является и важным коэффициентом при оценке финансовой структуры предприятия.

Для обеспечения полной финансовой устойчивости менеджмент предприятия наряду с обеспечением достаточной платежеспособности и кредитоспособности обязан поддерживать и высокую ликвидность баланса, а для этого финансовая структура капитала должна формироваться с учетом следующих требований:

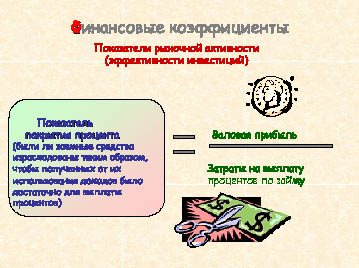

Рассматривая финансовую структуру капитала предприятия, необходимо проанализировать и его способность обслуживать постоянные платежи – проценты за заемный капитал и дивиденды владельцам акционерного капитала. Для такой оценки служат показатели рыночной активности, или эффективности инвестиций.

Коэффициент покрытия процента (рис. 59) характеризует степень защищенности кредиторов от невыплаты процентов за предоставленный кредит. Хотя точного эмпирического правила относительно оптимального значения коэффициентов покрытия процентов и дивидендов не существует, большинство аналитиков сходятся во мнении, что минимальное значение этого коэффициента должно быть равно 3. Снижение данного показателя свидетельствует о повышении финансового риска.

Рис. 59. Формула расчета показателя покрытия процента

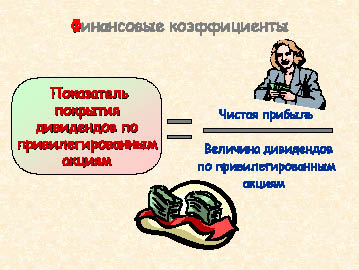

С помощью коэффициента покрытия дивидендов по привилегированным акциям (рис. 60) можно оценить способность компании обслуживать задолженность по дивидендам перед владельцами привилегированных акций. В данном случае в числителе формулы – величина чистой прибыли, т.к. дивиденды выплачиваются только из суммы прибыли после налогообложения. Очевидно, что чем ближе этот показатель к единице, тем хуже финансовое положение компании.

Рис. 60. Формула расчета показателя покрытия дивидендов по привилегированным акциям

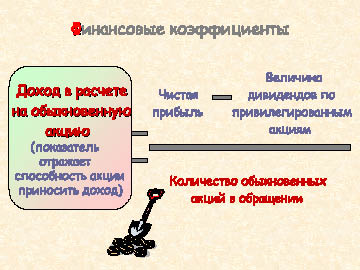

Доход в расчете на обыкновенную акцию (рис. 61) – основной показатель рыночной активности предприятия. Он характеризует способность акции приносить доход. Определяется отношением чистой прибыли, уменьшенной на величину дивидендов по привилегированным акциям, к числу обыкновенных акций компании.

Коэффициент покрытия дивидендов (рис. 62) оценивает величину прибыли, которая может быть направлена на выплату объявленных дивидендов по обыкновенным акциям. Обратный этому коэффициенту показатель – коэффициент выплаты дивидендов, который равен отношению суммы начисленного дивиденда к доходу на одну обыкновенную акцию и показывает, какую долю чистой прибыли фирма направляет на выплату дивидендов.

Процентная ставка капитализации доходов (рис. 63) отражает доходность инвестированного капитала и стоимость акционерного капитала по обыкновенным акциям. Финансовая суть этого показателя в том, что его можно рассматривать как ставку, по которой рынок капитализирует сумму текущих доходов.

Рис. 61. Формула расчета дохода на одну обыкновенную акцию

Рис. 62. Формула расчета коэффициента покрытия дивидендов по обыкновенным акциямОценивая финансовую структуру капитала компании, следует учитывать, что не существует идеальных коэффициентов, которые в состоянии отразить все многообразие хозяйственной деятельности предприятия, как не существует и каких-то безусловных показателей, к которым нужно стремиться при любых обстоятельствах.

Так, выше мы рассмотрели, что для финансовой устойчивости предприятия необходима высокая доля собственного капитала. Вместе с тем, если компания в недостаточной степени использует заемные средства и ограничивается использованием собственного капитала, это чревато замедлением развития, падением конкурентоспособности, физическим и моральным устареванием оборудования, несоответствием характеристик готовой продукции требованиям рынка. Все это приводит к снижению валовой прибыли, а значит, и прибыли на одну акцию, понижению курсовой стоимости акций и, как следствие, к снижению рыночной стоимости компании. В то же время, чрезвычайно высокий удельный вес заемных средств в пассивах свидетельствует о повышенном риске банкротства. Кроме того, владельцы кредитных средств могут установить контроль над фирмой, обладающей ограниченной возможностью самофинансирования.

Рис. 63. Формула расчета процентной ставки капитализации доходов

Чаще всего, финансовые коэффициенты лишь подсказка того, что происходит на предприятии, какие изменения и тенденции, как они влияют на развитие бизнеса. Финансовые показатели помогают получить ответы на важнейшие вопросы, связанные с текущей и стратегической деятельностью предприятия, такие как:

– Что важнее на данном этапе деятельности предприятия – высокая рентабельность или высокая ликвидность?

– Какова оптимальная величина требуемого предприятию краткосрочного кредита?

– Какую часть прибыли распределять в качестве дивидендов?

– Проводить новую эмиссию акций или привлекать заемный капитал? и т.п.

В конечном счете, при принятии любого решения, связанного с управлением финансовой структурой капитала, следует помнить об одной из главных целевых установок финансового менеджмента – максимизации прибыли компании.

Влиять на доходность предприятия можно путем изменения объема и структуры пассивов.

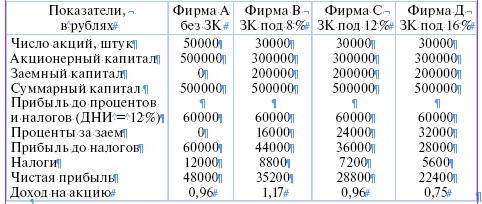

Рассмотрим для примера показатели деятельности четырех фирм, одинаковых во всем, кроме величины и стоимости заемного капитала.

Итак, фирма А не использует заемного капитала, фирма В имеет заем под 8 %, фирма С – под 12 %, а фирма Д – под 16 %. Доход на инвестиции (прибыльность вложенного капитала) каждой фирмы составляет 12 %. Номинальная стоимость акций – 10 рублей, налог на прибыль – 20 %.

Несмотря на то, что все фирмы имеют одинаковый объем и доходность инвестиций, фирма В обеспечит своим акционерам доход на акции больший, чем фирма А, вообще не использующая заемный капитал. Доход на акции фирм А и С, несмотря на разную структуру капитала, одинаков. Наименьший доход на акции получат акционеры фирмы Д. Полученный результат обусловлен двумя причинами:

1) так как проценты за кредит вычитаются из дохода, как правило, до взимания налогов, финансирование за счет заемного капитала снижает налогооблагаемую прибыль и оставляет большую сумму доходов в распоряжении акционеров фирмы;

2) компания может при эффективном использовании заемного капитала иметь дополнительный доход, который после выплаты процентов инвесторам может быть распределен между акционерами.

Для этого величина дохода на вложенный капитал (ДНИ) должна быть выше процентов, которые фирма платит за использование заемного капитала.

Так, фирма В, оплачивая заем под 8 %, обеспечивает прибыльность его использования в 12 %, что повышает доходность ее акций по сравнению с фирмой А. В данном случае речь идет о положительном эффекте финансового рычага (рис. 64). У фирмы С уровень ДНИ совпадает с ценой заемного капитала, поэтому доход на ее акцию равен доходу на акцию фирмы А. Эффект финансового рычага нулевой. Фирма Д, оплачивая заем под 16 % и имея ДНИ, равный 12 %, подвергается воздействию отрицательного эффекта финансового рычага.

Рис. 64. Понятие финансового рычага

Из формулы расчета уровня эффекта финансового рычага (рис. 65) видно, что положительная, отрицательная или нулевая величина эффекта финансового рычага зависит от разницы между экономической рентабельностью активов (ЭР) и средней расчетной ставкой процента (СРСП) (так называемого дифференциала финансового рычага). Если ЭР > СРСП, то и дифференциал, и эффект финансового рычага положительный; если ЭР