Money Supply | Денежная масса

Денежная масса — это общая сумма наличных и безналичных средств, находящихся в обращении и определяющих национальную экономику.

Для анализа структуры денежной массы используются денежные агрегаты М0, М1, М2 и М3. Данные показатели рассчитываются и публикуются центральными банками различных стран. Критерии денежной массы определяются Международным валютным фондом (МВФ), при этом каждая страна может вносить изменения в критерии конкретного денежного агрегата.

Денежный агрегат М0 представлен только наличными деньгами в обращении, а именно банкнотами и монетами, которые находятся в обороте у населения и в кассах организаций. В большинстве стран данный индикатор рассчитывается ежемесячно (например, в США, Канаде, Дании, России, на Украине, в Казахстане, Польше, Катаре, Венесуэле, Румынии), но также может рассчитываться ежеквартально (например, в Лесото) и ежегодно (в Лаосе и Вьетнаме).

Денежный агрегат М1 включает в себя наличные деньги в обращении и остатки средств в национальной валюте на расчетных, текущих и иных счетах до востребования населения, организаций (кроме кредитных), которые являются российскими резидентами. В многих странах данный показатель также считается и публикуется с ежемесячной периодичностью. В качестве примеров можно привести Австралию, Австрию, Швейцарию, Болгарию, Колумбию, Индию, Грузию, Молдову.

В большинстве стран существует денежный агрегат М2, который состоит из наличных денег в обращении и безналичных средств (депозитов физических и юридических лиц в национальной валюте). Именно этот агрегат является ключевым в монетарной статистике большинства стран мира. В качестве примеров можно привести индексы по Чехии, Еврозоне, Германии, Венгрии, Мексике, Норвегии, Турции.

В ряде стран центральные банки рассчитывают и публикуют значения денежного агрегата М3. Это так называемая широкая денежная масса, в состав которой входят все вышеперечисленные агрегаты, срочные вклады в иностранной валюте, а также сбережения в виде драгоценных металлов, камней и стоимость ценных бумаг (кроме акций компаний). В большинстве стран данный индикатор также рассчитывается ежемесячно (например, в Японии, Ботсване, Финляндии, Литве, Испании).

Для анализа уровня насыщенности экономики страны ликвидными активами применяется такой показатель, как уровень монетизации, который равен отношению денежной массы к валовому внутреннему продукту (ВВП) страны. Считается, что если монетизация экономики составляет более 50%, то денежных средств достаточно для проведения расчетов. Чаще всего для расчета показателя применяется агрегат М2, но могут использоваться агрегаты М1 и М3. Чем выше разница между М3/ВВП и М1/ВВП, тем больше в стране развиты безналичные расчеты, и наоборот, небольшая разница между этими индикаторами говорит о том, что в стране в большей степени развито наличное обращение.

На практике также рассчитываются соотношения между денежными агрегатами для оценки уровня развития наличного и безналичного оборота в стране. В развитых странах, как правило, преобладает безналичное денежное обращение, а в развивающихся странах наиболее распространены наличные деньги. Соотношение между денежными агрегатами может меняться по мере экономического роста в стране.

Для анализа динамики денежной массы рассчитываются абсолютный прирост и темп прироста одного из денежных агрегатов (чаще всего М2). Прирост в абсолютном выражении обычно считается по отношению к предыдущему месяцу, а темп прироста может рассчитываться по отношению к предыдущему месяцу, к аналогичному месяцу прошлого года, а также к началу года. Чрезмерный рост денежной массы в экономике может привести к инфляции и снижению курса национальной валюты, что, в свою очередь, влечет за собой увеличение цен на импортные товары и удешевление экспортной продукции. Однако если увеличение денежной массы умеренное, то это приводит к снижению процентных ставок и, следовательно, повышению доступности кредитных ресурсов для населения.

В последние годы денежная масса наибольшими темпами росла в США, Еврозоне, Японии и Китае. На графике ниже представлена динамика денежной массы в данных странах (на примере денежного агрегата М2) за 2016 год — начало 2021 года.

Денежная масса — что это

Здравствуйте, уважаемые читатели проекта Тюлягин! В сегодняшней статье мы поговорим о таком макроэкономическом понятии как денежная масса. В статье вы узнаете что такое денежная масса и в чем ее основная суть, а также как она влияет на экономику и как измеряется (какие денежные агрегаторы бывают). Обо всем этом читайте далее в статье.

Содержание статьи:

Что такое денежная масса?

Денежная масса — это вся валюта и другие ликвидные инструменты в экономике страны на дату измерения. Денежная масса примерно включает как наличные, так и депозиты, которые можно использовать почти так же легко, как и наличные.

Правительства выпускают бумажные деньги и монеты через определенную комбинацию своих центральных банков и казначейств. Банковские регуляторы влияют на доступную для населения денежную массу посредством требований, предъявляемых к банкам в отношении хранения резервов, способов предоставления кредита и других денежных вопросов.

Суть денежной массы

Экономисты анализируют денежную массу и разрабатывают политику, основанную на ней, путем контроля процентных ставок и увеличения или уменьшения количества денег, движущихся в экономике. Анализ государственного и частного секторов проводится из-за возможного влияния денежной массы на уровни цен, инфляцию и экономический цикл. В США, России и многих других развитых странах мира политика центрального банка является наиболее важным решающим фактором денежной массы.

Влияние денежной массы на экономику

Увеличение денежной массы обычно снижает процентные ставки, что, в свою очередь, приводит к увеличению инвестиций и дает больше денег в руки потребителей, тем самым стимулируя расходы. Компании в ответ заказывают больше сырья и увеличивают производство. Повышенная деловая активность повышает спрос на рабочую силу. Обратное может произойти, если денежная масса падает или темпы ее роста замедляются.

Изменение денежной массы долгое время считалось ключевым фактором, определяющим макроэкономические показатели и экономические циклы. Макроэкономические школы, в которых основное внимание уделяется роли денежной массы, включают количественную теорию денег Ирвинга Фишера, монетаризм и австрийскую теорию цикла деловой активности.

Исторически измерение денежной массы показало, что между ней и инфляцией и уровнями цен существует связь. Однако с 2000 года эти отношения стали нестабильными, что снизило их надежность в качестве ориентира денежно-кредитной политики. Хотя показатели денежной массы по-прежнему широко используются, они являются одним из множества экономических данных, которые экономисты и центральные банки собирают и анализируют.

Как измеряется денежная масса

Различные типы денег в денежной массе обычно классифицируются как M-, например M0, M1, M2 и M3, в зависимости от типа и размера счета, на котором хранится инструмент. Не все классификации широко используются, и в каждой стране могут использоваться разные классификации. Денежная масса отражает различные типы ликвидности, которые каждый тип денег имеет в экономике. Он разбит на разные категории ликвидности или расходуемости.

M1, например, также называется узкими деньгами и включает монеты и банкноты, которые находятся в обращении, и другие денежные эквиваленты, которые можно легко конвертировать в наличные. Денежный агрегатор M2 включает M1 и, кроме того, краткосрочные депозиты в банках и определенные фонды денежного рынка. M3 включает M2 в дополнение к долгосрочным депозитам. Однако M3 больше не включается в отчетность Федеральной резервной системы. MZM, или денежный нулевой срок погашения, — это показатель, который включает финансовые активы с нулевым сроком погашения, которые подлежат немедленному погашению по номинальной стоимости. Федеральная резервная система в значительной степени полагается на данные MZM, потому что их скорость является доказанным индикатором инфляции.

Центральный банк Российской Федерации рассчитывает денежные агрегаты M0, М1, М2, М3:

М0 = наличные деньги в обращении (монеты, банкноты).

М1 = М0 + чеки, вклады до востребования (в том числе банковские дебетовые карты), остатки средств в национальной валюте на расчётных счетах организаций, текущих и иных счетах до востребования населения, нефинансовых и финансовых (кроме кредитных) организаций.

М2 = М1 + срочные вклады.

М3 = М2 + сберегательные вклады, сертификаты и государственные облигации.

Данные о денежной массе периодически собираются, регистрируются и публикуются, как правило, правительством или центральным банком страны. Федеральная резервная система США измеряет и публикует общую сумму денежной массы M1 и M2 на еженедельной и ежемесячной основе. Их можно найти в Интернете, а также в специализированных СМИ. Согласно данным Федеральной резервной системы, по состоянию на 8 ноября 2021 года в обращении находилось чуть более 19,8 триллиона долларов в деньгах M1, а в США — около 20,9 триллионов долларов в деньгах M2.

В России денежная масса М2 (в национальном определении) составляет 60 606,2 млрд рублей по состоянию на 1 октября 2021 года.

Популярные вопросы о денежной массе

Что такое денежная масса?

В экономике под денежной массой понимаются все наличные деньги и валюта, находящиеся в обращении в стране. Денежная масса страны оказывает значительное влияние на макроэкономический профиль страны, особенно в отношении процентных ставок, инфляции и экономического цикла. В США Федеральная резервная система определяет уровень денежной массы. В России этим занимается ЦБ РФ. К экономическим школам, которые внимательно анализируют роль денежной массы в экономической стабильности, относятся монетаризм и австрийская теория цикла деловой активности.

Как определяется денежная масса?

Центральный банк регулирует уровень денежной массы внутри страны. Посредством денежно-кредитной политики центральный банк может предпринимать действия, которые следуют политике расширения или сдерживания. Экспансионистская политика предполагает увеличение денежной массы посредством таких мер, как операции на открытом рынке, когда центральный банк покупает краткосрочные казначейские облигации на вновь созданные деньги, тем самым вводя деньги в обращение. И наоборот, сдерживающая политика будет включать в себя продажу казначейских облигаций, удаляя деньги из обращения в экономике.

В чем разница между M0, M1 и M2?

В большинстве экономически развитых странах мира денежная масса классифицируется по различным денежным агрегатам, включая M0, M1 и M2. Они используются центральным банком для измерения того, как операции открытого рынка влияют на экономику. Денежная база, или M0, равна монетной валюте, физическим бумагам и резервам центрального банка. M1, обычно наиболее часто используемый агрегат, охватывает M0 в дополнение к депозитам до востребования и дорожным чекам. Между тем, M2, который может использоваться в качестве индикатора инфляции по сравнению с ВВП, охватывает M1 в дополнение к сберегательным депозитам и долям денежного рынка.

Резюме

- Денежная масса — это количество наличных денег или валюты, находящихся в обращении в экономике.

- Различные меры денежной массы также учитывают безналичные статьи, такие как кредиты и ссуды.

- Монетаристы считают, что увеличение денежной массы при прочих равных ведет к инфляции.

А на этом сегодня все про денежную массу. Делитесь статьей в социальных сетях и мессенджерах и добавляйте сайт в закладки. Успехов и до новых встреч на страницах проекта Тюлягин!

Денежная масса, ее структура и методы оценки. Современные формы безналичных расчетов и их организация.

Денежная масса яв-ся важнейшим показателем кол-ва денег в обращении. Денежная масса включает совокупный объем денежных средств, наличных и безналичных, к-ый на данный момент нах-ся в обращении и принадлежит различным эк-ким субъектам. Помимо денег в нее могут входить и другие высоколиквидные финансовые активы, к-ые обращаются в деньги с минимальными потерями времени и средств.

Т.о., денежная масса по своей структуре явл-ся неоднородным показателем. Для характеристики структуры денежной массы и ее качественной оценки используются денежные агрегаты: М0, М1, М2, М3, М4.

Денежный агрегат – э. статистический показатель, определяющий объем и структуру денежной массы:

М0 = наличные деньги в обращении;

М1 = М0 + чеки, вклады до востребования;

М2 = М1 + ср-ва на расчетных счетах, срочные вклады;

М3 = М2 + сберегательные вклады;

М4 = М3 + ценные бумаги.

Денежные агрегаты различаются по степени их ликвидности. Денежные агрегаты М0 и М1 характеризуются наибольшей ликвидностью. Наименее ликвидным явл-ся агрегат М4.

Безналичные расчеты за товары и услуги, а также в связи с финансовыми обязательствами осуществляются в различных формах с использованием присущих им инструментов платежей. В соответствии с российским законодательством в современных условиях допускается использование следующих форм безналичных расчетов:

1)платежное поручение – э. расчетный документ, содержащий распоряжение владельца счета, обслуживающему его банку перевести определенную сумму денежных средств на счет получателя средств, открытый в этом или другом банке. С их помощью совершаются расчеты, как по товарным, так и по нетоварным операциям. В расчетах за товары и услуги используются за полученные товары, выполненные работы, оказанные услуги, при условии, ссылки в поручении на номер и дату товарно-транспортного документа, подтверждающего получение товаров или услуг плательщиков. Также исп-ся для погашения кредиторской задолж-ти по арендной плате.

В расчетах по нетоварным операциям исп-ся для платежей в бюджеты всех уровней и внебюджетные фонды, погашение банковских ссуд и %тов, перечисление средств органам гос-го и соц-го страхования, уплате пенни, штрафов.

2)расчеты по инкассо – представляют собой банковскую операцию посредством к-ой банк по поручению и за счет клиента на основании расчетных документов осуществляет действия по получению от плательщика платежа. Расчеты по инкассо осуществляются на основании платежных требований.

Платежное требование явл-ся расчетным док-том содержащим требования кредитора по осн-му договору к должнику об уплате опред-й денежной суммы через банк. Они прим-ся при расчетах за поставленные товары, выполненные работы, оказанные услуги, а также в иных случаях предусмотренных осн-ым договором.

3)Расчеты по аккредитивам. Аккредитив представляет собой условное денежное обязательство принимаемое банком по поручению плательщика произвести платежи в пользу получателя средств по предъявлении последним документов соответствующих условиям аккредитива. Для получения денежных средств по аккредитиву поставщик после отгрузки товаров, представляет в исполняющий банк реестры счетов и соответствующие док-ты по отгрузке.

4)Расчеты чеками. Чек – э. цен-я бумага, содержащая ничем не обусловленное распоряжение чекодателя банку произвести платеж, указанный в нем суммы чекодержателю.

5)Расчеты при помощи векселя. Вексель – э. цен-я бумага, к-ая удостоверяет безусловное долговое обяз-во векселедателя уплатить после наступления срока сумму денег владельцу векселя.

6)Расчеты с использованием платежных карт. Современным инструментом обслуживания платежного оборота явл-ся платежная карта. В том числе и осн-я ее разновидность банковская карта. Банковская карта – э. док-т изготовленный из пластика, согласно международ-м стандартам по качеству и размерам. С ее помощью можно оплатить покупки в торгово-сервисной сети. А также снять наличные деньги.

19. Инфляция: сущность, формы, виды и роль в условиях рыночной экономики. Направления антиинфляционной политики в России в текущем финансовом году.

Инфляция – это чрезмерное увеличение кол-ва обращающихся в стране бумажных денег вызывающее их обесценивание.

Инфляционные причины:

1)несбалансированность государственных расходов и доходов, выражающаяся в дефиците госбюджета. Если этот дефицит финансируется за счет займов в Центральном эмиссионном банке страны, другими словами, за счет активного использования «печатного станка», это приводит к росту массы денег в обращении.

2)инфляционный рост цен может происходить, если финансирование инвестиций осуществляется аналогичными методами.

3)общее повышение уровня цен. Современный рынок – это в значительной степени олигополистический рынок. И если даже олигополии не первыми начинают «гонку цен», они заинтересованы в ее поддержании и усилении.

4)с ростом «открытости» экономики той или иной страны, все большим втягиванием ее в мирохозяйственные связи увеличивается опасность «импортируемой» инфляции через рост цен на импортное сырье, через потоки спекулятивных капиталов и т. д.

5)инфляция приобретает самоподдерживающийся характер в результате инфляционных ожиданий. Инфляция может воспроизводиться и из-за политической нестабильности.

Классификация инфляции:

I. В зависимости от формы проявления различают: открытую и скрытую инфляцию.

–Открытая инфл-я проявляется непосредственно в росте офиц-х цен, она измеряется индексом роста цен;

–Скрытая (подавленная) инфляция возникает в следствие товарного дефицита и стремления гос-х органов удержать цены на прежнем уровне. Происходит «вымывание» товаров на открытых рынках и их перетекание на «теневые, черные» рынки, где цены растут.

II. В зависимости от темпов роста цен различают инфляцию: умеренную или ползучую, галопирующую и гиперинфляцию.

–Умеренная или ползучая инфл-я проявл-ся в длит-м, постепенном росте цен, когда он не превышает 10% в год.

–Галопирующая инфляция характеризуется скачкообразным ростом цен от 10%-в до 100% в год. В этих условиях трудно контролировать не только рост цен, но и развитие эк-ки ы целом.

–Гиперинфляция – это исключительно быстрый рост цен и денежной массы в обращении, ведущей к резкому обесцениванию денежной единицы. Гиперинфляция обычно связана с действием чрезвычайных, политических и эк-ких факторов – войной, эк-кой разрухой, потерей доверия к нац-й денеж-й ед-це из-за пол-ки прав-ва. На опред-й стадии гиперинфляция приобретает черты самоподдерживающегося процесса: рост цен требует доп-й эмиссии денег, а их обесценение вызывает новую волну роста цен.

III. В зависимости от факторов возникновения инфл-я подраздел-ся на: инфл-ю спроса, инфл-ю издержек произв-ва и импортируемую инфляцию.

–Инфляция спроса возникает в рез-те резкого превышения совокупного спроса над предложением.

–Инфл-я издержек произв-ва имеет место в случаях:

-роста издержек, связанных с резким повышением з/п;

-снижения общего объема произв-ва и роста доли постоянных затрат и общего уровня издержек произв-ва на ед-цу выпускаемой продукции.

–Импортируемая инфл-я проявляется в более высоком уровне цен на импортируемые товары, превышении экспорта из страны над импортом и притоки в страну ин-ой валюты.

Роль инфляции в условиях рыночной экономики сравнима со значением повышенной температуры для человеческого организма, больного гриппом. Если высокая температура приводит к гибели вирусов, то в результате инфляции ликвидируются экономические диспропорции (эк-кие диспропорции – э. нарушение пропорций в общественном производстве и воспроизводстве, в результате которых возникают перебои в экономике в целом или ее отдельных секторах).

Антиинфляционная политика представляет собой совокупность инструментов государственного регулирования, направленных на снижение инфляции.

Антиинфляционная политика в России за 2013 год. Для снижения инфляции уже принимаются меры, направленные на стабилизацию продовольственных рынков:

-снижение импортных пошлин и повышение экспортных пошлин на ряд инфляционно опасных товаров;

-меры по стимулированию конкуренции;

-временно вводились ограничения на рост цен на ряд социально значимых товаров и др.

-таргетирование инфляции (регулирование темпа прироста денежной массы в определенных пределах).

На снижение инфляции в среднесрочной перспективе нацелена комплексная программа, реализуемая Правительством РФ, включающая в себя две группы мер:

1)меры по стимулированию предложения товаров и развитию конкуренции (особенно на продовольственных и сельскохозяйственных рынках), развитию инфраструктуры торговли, созданию новых рыночных инструментов сдерживания роста тарифов естественных монополий в условиях дерегулирования.

2)меры бюджетной и денежной политики, направленные на снижение монетарной составляющей инфляции и стимулирование сбережений населения, а тем самым и ограничение избыточного спроса населения.

Денежная масса и ее структура

Вы будете перенаправлены на Автор24

Денежная масса представляет собой совокупность денег, которые находятся в обращении, а также остатков безналичных средств на счетах юридических и физических лиц, а также государства.

Национальная денежная масса – это совокупность всех денег той или иной страны, принадлежащих государству, предприятиям, банкам, гражданам и т. д. Это могут быть средства в пути, на счетах, в бумажниках, в «тумбочках» и т. д.

Как совокупность денежных потоков, денежное обращение может быть наличным и безналичным. В экономически развитых странах, безналичное обращение как правило в значительной мере превышает наличное. Что касается стран с нестабильной финансовой системой и, в целом, с низким уровнем экономического развития, то там, как правило, наоборот, доминирует наличность.

Понятие “ликвидность” применимо не только касаемо денежной системы – оно вполне может относиться и к международной валютной, кредитно-банковской, к системе платежных балансов и т. п. Ликвидность денег и денежных средств — этоих возможность быть использованными для немедленного приобретения благ. Ликвидность во многом зависит от той конкретной формы, в которой существуют безналичные или наличные деньги. Так, например, денежная наличность, как правило, гораздо ликвиднее безналичных денежных средств. В свою очередь, безналичная денежная масса (средства на текущих счетах, которые можно использовать посредством банковских карт, чеков , переводов и т. д.) намного ликвиднее средств, хранящихся на срочных вкладах (поскольку на последних действует временное ограничение, на протяжении которого собственник счета не может воспользоваться всей суммой вклада, а только процентами по нему).

Основными показателями структуры монетарной (денежной массы) выступают денежные агрегаты, которые представляют собой различные виды денежных средств, отличающиеся друг от друга по степени своей ликвидности.

Готовые работы на аналогичную тему

Денежные агрегаты можно представить в виде иерархической системы, в которой, подобно «матрешке» каждый последующий агрегат будет включать в себя предыдущий.

В разных странах может быть различная классификация денежных агрегатов, однако Международный валютный фонд для всех стран рассчитывает общий показатель М1, а также несколько более широкий показатель – «квазиденьги», который включает в себя счета в банке (срочные и до востребования), а также высоколиквидные финансовые инструменты).

При помощи распределения монетарной массы на агрегаты Центральный банк влияет на денежную массу М1, повышая ее или сдерживая ее рост.

Классификация денежных агрегатов

Банк России классифицирует денежные агрегаты следующим образом:

- М0 – денежная наличность в обращении (банкноты и монеты).

- М1 = М0, а также вклады до востребования, чеки, остатки средств на текущих и расчетных счетах в национальной валюте организаций-резидентов РФ.

- М2 включает в себя денежный агрегат М1, а также срочные депозиты.

- М3 включает М2, а также сберегательные вклады, государственныеоблигации и депозитные сертификаты.

Ряд стран дополнительно выделяет денежный агрегат M4. Так, к примеру, в Великобритании в данный агрегат входит объем наличной денежной массы в обращении, общий объем кредитов, выданный банковской системой страны, а также объем государственных заимствований.

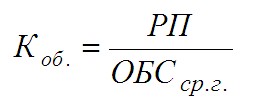

Очень важным показателем для анализа экономического развития является коэффициент монетизации (который также известен как финансовая глубина). Рассчитать коэффициент монетизации можно раздели денежный агрегат М2 на валовый внутренний продукт (ВВП) страны.

Ценность данного показателя заключается в том, что он дает возможность ответить на вопрос о достаточности монетарной массы в обращении. Для развитой страны оптимальным уровнем монетизации принято считать, как минимум $60%$. Низкие значения данного показателя могут служить серьезным барьером для экономического развития страны.

Денежная масса — что это такое. Денежные агрегаты М0, М1, М2, М3

Ответ на тест Срочные вклады учитываются в составе денежного агрегата

- Составляющие денежной массы: денежные агрегаты М0, М1, М2, М3, М4

- Денежные агрегаты М0, М1, М2, М3

- Денежный агрегат М0

- Денежный агрегат М1

- Денежный агрегат М2

- Денежный агрегат М3

- Денежный агрегат М4

- Понятие денежной массы

- Динамика доли наличных денег в общей денежной массе России

- Основные причины хранения денег в наличной форме

- Структура денежной массы

- Алексей Пономаренко, старший управляющий директор и директор Центра управления НДО «Сбербанка»

- Общепринятая классификация денежных агрегатов

- Денежная масса и монетизация экономики

- Узкие и широкие деньги

- Что выступает в качестве самого узкого показателя денежной массы?

- Литература

- Объем денежной массы в России по годам

- Ссылки

- Сколько денег требуется экономике, чтобы обеспечить адекватное развитие страны?

- Контроль за денежной массой

- К инструментам регулирования денежной массы относятся следующие:

Составляющие денежной массы: денежные агрегаты М0, М1, М2, М3, М4

Поскольку современные деньги — это долг (долговые расписки) эмитента (того, кто эту расписку дал), то очень важно различать структуру этого долга. Поэтому ЦБ РФ ведет учет своих долгов (денег) по степени их срочности или ликвидности.

Например, если вы кладете ваши наличные 100т рублей (долговые расписки ЦБ РФ, принадлежавшие вам лично) в банк на депозит до востребования, то это у вас уже не рубли, а банковский долг перед вами, номинированный в рублях. Получилось, что теперь банк оперирует 100т рублями, а вы держите долг банка на 100т рублей. Как различать эти долги между собой регулирующему органу, которым является ЦБ РФ, главный эмитент рубля?

Показателями структуры денежной массы являются денежные агрегаты. Денежными агрегатами называются виды денег и денежных средств, отличающиеся друг от друга степенью ликвидности (возможностью быстрого превращения в наличные деньги). Денежные агрегаты представляют собой иерархическую систему — каждый последующий агрегат включает в свой состав предыдущий.

В разных странах выделяются денежные агрегаты разного состава. Международный Валютный Фонд (МВФ) рассчитывает общий для всех стран показатель М1 и более широкий показатель «квазиденьги» (срочные и сберегательные банковские счета и наиболее ликвидные финансовые инструменты, обращающиеся на рынке).

Денежные агрегаты М0, М1, М2, М3

Центральный банк РФ рассчитывает денежные агрегаты M0, М1, М2, М3:

Денежный агрегат М0

Денежный агрегат М0 — это наличные деньги в обращении (монеты, банкноты), по сути это прямой долг населению. Из нашего примера выше, вы держите в руках 100т рублей и Центробанк учитывает их в М0.

Денежный агрегат М1

Денежный агрегат М1 = М0 + чеки, вклады до востребования (в том числе банковские дебетовые карты), остатки средств в национальной валюте на расчетных счетах организаций, текущих и иных счетах до востребования населения, нефинансовых и финансовых (кроме кредитных) организаций, являющихся резидентами Российской Федерации.

То есть, М1 — М0 = прямой долг кредитных учреждений (банков) населению РФ и некредитным организациям РФ, номинированный в рублях. Из нашего примера выше, вы держите 100т рублей на дебетовой карточке и ЦБ РФ их учитывает в М1.

Денежный агрегат М2

Денежный агрегат М2 = М1 + срочные вклады, остатки средств в национальной валюте на счетах срочных депозитов и иных средств населения привлеченных на срок, нефинансовых и финансовых (кроме кредитных) организаций, являющихся резидентами Российской Федерации.

То есть, М2 — М1 = прямой долг кредитных учреждений (банков) населению РФ и некредитным организациям РФ, номинированный в рублях, выведенный из оборота одного из участников экономики на определенный срок.

Другими словами, если вы вложили свои 100т рублей в банке с дебетовой карточки на депозит на 2 года, то ваши 100т рублей уменьшат денежный агрегат М1 и увеличат М2 на 100т рублей. Денежный агрегат М2 и есть денежная масса в национальном определении России.

Денежный агрегат М3

Денежный агрегат М3 = М2 + сберегательные вклады, сертификаты и государственные облигации. Другими словами, М3 — это долги ЦБ РФ + долги кредитных организаций + долги правительства в виде займов ценными бумагами. М3 — М2 = «будущая» М2, то есть, те деньги, которые необходимо заработать в будущем.

Если правительство совершало заимствования на свои текущие операции по обязательствам перед населением, то это прямая эмиссия денег и она ведет к инфляции (обесцениванию денег), ещё это можно назвать «налогом на бедных».

Если же правительство совершало заимствования на свои текущие операции по инвестированию в создание прибыльных объектов экономики, например, новые электростанции, дороги, порты и так далее, то увеличение денежной массы увеличит балансовую стоимость экономики и прирост материальных активов, которые позволят изъять из оборота долга избыточный долг, иными словами погасят долг реальными активами.

Денежный агрегат М4

В ряде стран дополнительно выделяют денежный агрегат M4. Например, в Великобритании M4 включает в себя объём наличной валюты в обращении, общую сумму кредитов, выданную банками, а также сумму заимствований правительства.

Денежный агрегат M4 Великобритании 1984–2007.

Денежный агрегат M4 Великобритании 1984–2007.

Понятие денежной массы

Денежной массой считается объем государственного запаса денег в рублевом эквиваленте, обслуживает денежные потоки, формирующие денежное обращение.

Денежная масса — совокупность денег, обращающихся в экономике страны в определенный период времени, как наличных, так и безналичных, находящихся на текущих и сберегательных счетах. Иными словами — это общее количество денег в обращении в определенный период времени. Таким образом, в совокупную денежную массу включаются безналичные и наличные деньги.

В наличную денежную массу входят:

- разменная монета;

- бумажные деньги (казначейские билеты, ассигнации);

- кредитные средства (чеки, векселя).

Безналичную денежную массу учитывают:

- на дебетовых и кредитных пластиковых картах;

- на вкладах и депозитах;

- на расчетных, текущих счетах;

- в электронных деньгах.

Государства, демонстрирующие благоприятное экономическое положение, обладают преимущественно безналичными денежными потоками. Объем наличных, имеющихся в обращении граждан и других участников национального рынка, составляет не более 5% от общего объема денежной массы. На территории государств с банковской системой низкой степени надежности, недостаточно развитыми рыночными отношениями, соотношение безналичной и наличной денежной массы кардинально отличается. Чем больше наличности на руках, тем ниже уровень рыночной экономики.

Динамика доли наличных денег в общей денежной массе России

| На дату | Доля наличных в денежной массе (М2) |

|---|---|

| 01.01.2009 | 29% |

| 01.01.2010 | 26% |

| 01.01.2011 | 25% |

| 01.01.2012 | 25% |

| 01.01.2013 | 24% |

| 01.01.2014 | 22% |

| 01.01.2015 | 23% |

| 01.01.2016 | 21% |

| 01.01.2017 | 20% |

| 01.01.2018 | 20% |

| 01.01.2019 | 20% |

| 01.01.2020 | 19% |

| 01.04.2020 | 20% |

Несмотря на то, что структура денежного объема изменилась за последние годы, а показатель наличных снизился на 10%, теневая экономика в РФ процветает, так как уровень наличных средств еще недостаточно мал. Нежелание населения размещать свободный капитал на банковских счетах говорит о его недоверии к банковской структуре в частности, и к кредитно-финансовой политике государства в целом.

Основные причины хранения денег в наличной форме

Известно, что их четыре, в частности:

- абсолютная ликвидность данного вида средств обращения;

- удобство их использования в качестве платежных средств;

- резервный аспект в случае острой необходимости финансовых трат;

- боязнь неэффективного вложения наличности.

Структура денежной массы

В структуре денежной массы можно выделить активную часть, которая формируется реальными денежными средствами, непосредственно участвующими в хозяйственном обороте, и пассивную, формируемую денежными средствами на счетах, которые потенциально могут быть расчетными средствами. При этом не все компоненты пассивной части можно использовать как расчетное средство.

Алексей Пономаренко, старший управляющий директор и директор Центра управления НДО «Сбербанка»

Сегодня в российском ритейле наблюдается устойчивая тенденция на снижение доли наличной выручки. Статистика Банка России подтверждает этот факт. Деньги, которые регулятор допечатал весной и в начале лета, в ритейл не пойдут. Люди сняли их в период финансовой нестабильности, которая только отчасти связана с коронакризисом. После стабилизации экономической ситуации эти деньги вернутся на банковские или брокерские счета. А в ритейле население будет все чаще расплачиваться безналичным способом, участвуя в бонусных и кэшбек-программах.

Общепринятая классификация денежных агрегатов

В мире существует общепринятая классификация. К денежным агрегатам относятся:

Денежная масса и монетизация экономики

Важным показателем состояния денежной массы выступает коэффициент монетизации (известный также как финансовая глубина), равный отношению М2 к валовому внутреннему продукту. Этот показатель позволяет ответить на вопрос о достаточности денег в обороте.

Оптимальным уровнем монетизации экономики для развитой страны считается как минимум 55-60%, низкий уровень монетизации экономики может сдерживать внешнеэкономическое развитие.

Узкие и широкие деньги

Узкие деньги — термин определяющий наиболее ликвидные инструменты. Чаще всего характеризуется агрегатами М0 или М1, в зависимости от страны.

Широкие деньги — термин, определяющий всю совокупность активов, которые могут использоваться для осуществления платежей. Определение широких денег также варьируется от страны к стране, но в общем – это инструменты, доступ к которым возможен более чем через 24 часа.

Что выступает в качестве самого узкого показателя денежной массы?

Денежный агрегат М0 представлен наличными деньгами, участвующими в процессе обращения, а именно:

- металлическими монетами;

- банкнотами;

- казначейскими билетами.

Металлические монеты обеспечивают возможность совершать незначительные сделки. Как правило, они чеканятся из недорогого металла. Реальная стоимостная оценка значительно отличается от номинальной в пользу последней. Это сделано для того, чтобы не допустить возможность их переплавки в слитки в спекулятивных целях.

Казначейские билеты представляют собой бумажные деньги, выпуск которых производит казначейство. Они используются преимущественно в слаборазвитых странах, к примеру в Республике Джибути или Королевстве Тонга.

Банкноты занимают лидирующие позиции в обращении.

Литература

- Экономический словарь. Под ред. А.И. Архипова, ТК Велби, издательство Проспект, 2004 г.

- Финансовый словарь[1]

Объем денежной массы в России по годам

Динамика денежной массы (М2) на начало 2008 — 2020 гг., начало 2 кв. 2020 года по данным Банка России (ЦБ РФ)

| Период | Денежная масса (М2), млрд руб. | Наличные деньги (М0), млрд руб. | Безналичные средства, млрд руб. |

|---|---|---|---|

| 2008 | 12869,0 | 3 702,2 | 9166,7 |

| 2009 | 12 975,9 | 3 794,8 | 9 181,1 |

| 2010 | 15 267,6 | 4 038,1 | 11 229,5 |

| 2011 | 20 011,9 | 5 062,7 | 14 949,1 |

| 2012 | 24 204,8 | 5 938,6 | 18 266,2 |

| 2013 | 27 164,6 | 6 430,1 | 20 734,6 |

| 2014 | 31 155,6 | 6 985,6 | 24 170,0 |

| 2015 | 31 615,7 | 7 171,5 | 24 444,2 |

| 2016 | 35 179,7 | 7 239,1 | 27 940,6 |

| 2017 | 38 418,0 | 7 714,8 | 30 703,2 |

| 2018 | 42 442,2 | 8 446,0 | 33 996,2 |

| 2019 | 47 109,3 | 9 339,0 | 37 770,3 |

| 2020 | 51 660,3 | 9 658,4 | 42 001,9 |

| 01.04.2020 | 52 327,0 | 10 241,0 | 42 086,0 |

Динамика денежных агрегатов М0, M1, М2 на начало 2011 — 2020 гг., начало 2 кв. 2020 года по данным Банка России (ЦБ РФ)

| Период | Наличные деньги в обращении вне банковской системы (денежный агрегат M0), млрд руб. | Переводные депозиты, млрд руб. | Денежный агрегат M1, млрд руб. | Другие депозиты, входящие в состав денежного агрегата М2, млрд руб. | Денежная масса в национальном определении (денежный агрегат М2), млрд руб. |

|---|---|---|---|---|---|

| 1 | 2 | 3=1+2 | 4 | 5=3+4 | |

| 2011 | 5 062,7 | 5 797,1 | 10 859,9 | 9 152,0 | 20 011,9 |

| 2012 | 5 938,6 | 6 818,3 | 12 756,9 | 11 447,9 | 24 204,8 |

| 2013 | 6 430,1 | 7 264,0 | 13 694,0 | 13 470,6 | 27 164,6 |

| 2014 | 6 985,6 | 8 526,3 | 15 511,9 | 15 643,7 | 31 155,6 |

| 2015 | 7 171,5 | 8 170,0 | 15 341,4 | 16 274,3 | 31 615,7 |

| 2016 | 7 239,1 | 9 276,4 | 16 515,6 | 18 664,1 | 35 179,7 |

| 2017 | 7 714,8 | 9 927,6 | 17 642,4 | 20 775,6 | 38 418,0 |

| 2018 | 8 446,0 | 11 062,8 | 19 508,9 | 22 933,3 | 42 442,2 |

| 2019 | 9 339,0 | 12 285,1 | 21 624,1 | 25 485,2 | 47 109,3 |

| 2020 | 9 658,4 | 14 203,3 | 23 861,7 | 27 798,6 | 51 660,3 |

| 01.04.2020 | 10 241,0 | 14 895,4 | 25 136,4 | 27 190,6 | 52 327,0 |

Ссылки

Wikimedia Foundation . 2010 .

Сколько денег требуется экономике, чтобы обеспечить адекватное развитие страны?

Величина денежных агрегатов рассчитывается в рамках классической количественной экономической теории, сформулированной И. Фишером и А. Маршаллом. Согласно ей, ценность денег находится в определенной зависимости от их количественной составляющей.

И. Фишер сформировал уравнение, которое отражает указанную зависимость:

M x V = P x Q, где

V – скорость предполагаемого обращения денег;

Q – объем продаваемых товаров;

М – величина денежной массы;

Р – суммарный показатель величин товарных цен.

Исходя из вышерассмотренной формулы, можно определить искомую величину требуемой денежной массы. Она равна: M = P x Q : V.

Контроль за денежной массой

На законодательном уровне регулирование денежной массы (безналичной и наличной) осуществляется Центральным банком РФ.

Направления политики контроля за денежной массой:

- проведение эффективной денежно-кредитной политики;

- управление государственным долгом;

- реализация налоговой политики;

- формирование финансового рынка;

- контроль за денежной массой в ходе проведения монетарной политики.

К инструментам регулирования денежной массы относятся следующие:

- Операции на открытом рынке, как основной инструмент регулирования. Применяется через влияние на объем ресурсов коммерческих банков путем купли-продажи казначейских векселей, государственных облигаций и других ценных бумаг с совершением обратной сделки через определенное время. Покупая такие ценные бумаги, коммерческие банки снижают объем средств, которые могут быть направлены ими на кредитование клиентов, что в итоге приводит к увеличению ссудного процента. При обратной продаже Центральному банку ценных бумаг, банки привлекают себе дополнительные ресурсы.

- Девизные операции, заключающиеся в покупке и продаже Центральным банком иностранной валюты в целях поддержания курса национальной валюты, предотвращения его резких колебаний и противодействия спекулятивным настроениям участников рынка.

- Депозитные операции Банка России, используемые для управления излишней ликвидностью коммерческих банков. Эти операции позволяют ЦБ оперативно привлекать свободные средства банков в депозиты, быстро нейтрализуя их возможное давление на валютный рынок, тем самым не допуская обесценения национальной валюты и роста инфляции.

- Политика учетной ставки (дисконтная политика), заключающаяся в регулирование процента по займам, привлекаемым коммерческими банками у Банка России. Увеличение ставки по учетно-ссудным операциям призвано ограничить темпы роста инфляции путем «сжатия» денежной массы, находящейся в обращении.

- Изменение нормы обязательных резервов, устанавливаемой Центральным банком. Её повышение приводит к тому, что значительная часть банковских средств «блокируется» на счетах ЦБ, соответственно не может быть использована банками для выдачи кредитов. В результате сокращается денежная масса в обращении.

Комплекс мер, связанный с изъятием Центральным банком излишних свободных денежных средств из экономики называется стерилизацией денежной массы. Это проводится в связи с тем, что такой излишек денег может вызывать инфляцию и прочие негативные процессы в экономике страны.

Абсолютные и относительные статистические величины

Понятие абсолютных величин

Абсолютные величины — это результаты статистических наблюдений. В статистике в отличие от математики все абсолютные величины имеют размерность (единицу измерения), а также могут быть положительными и отрицательными.

Единицы измерения абсолютных величин отражают свойства единиц статистической совокупности и могут быть простыми, отражая 1 свойство (например, масса груза измеряется в тоннах) или сложными, отражая несколько взаимосвязанных свойств (например, тонно-километр или киловатт-час).

Единицы измерения абсолютных величин могут быть 3 видов:

- Натуральные — применяются для исчисления величин с однородными свойствами (например, штуки, тонны, метры и т.д.). Их недостаток состоит в том, что они не позволяют суммировать разнородные величины.

- Условно-натуральные — применяются к абсолютным величинам с однородными свойствами, но проявляющим их по-разному. Например, общая масса энергоносителей (дрова, торф, каменный уголь, нефтепродукты, природный газ) измеряется в т.у.т. — тонны условного топлива, поскольку каждый его вид имеет разную теплотворную способность, а за стандарт принято 29,3 мДж/кг. Аналогично общее количество школьных тетрадей измеряется в у.ш.т. — условные школьные тетради размером 12 листов. Аналогично продукция консервного производства измеряется в у.к.б. — условные консервные банки емкостью 1/3 литра. Аналогично продукция моющих средств приводится к условной жирности 40%.

- Стоимостные единицы измерения выражаются в рублях или в иной валюте, представляя собой меру стоимости абсолютной величины. Они позволяют суммировать даже разнородные величины, но их недостаток состоит в том, что при этом необходимо учитывать фактор инфляции, поэтому статистика стоимостные величины всегда пересчитывает в сопоставимых ценах.

Абсолютные величины могут быть моментными или интервальными. Моментные абсолютные величины показывают уровень изучаемого явления или процесса на определенный момент времени или дату (например, количество денег в кармане или стоимость основных фондов на первое число месяца). Интервальные абсолютные величины — это итоговый накопленный результат за определенный период (интервал) времени (например, зарплата за месяц, квартал или год). Интервальные абсолютные величины, в отличие от моментных, допускают последующее суммирование.

Абсолютная статистическая величина обозначается X, а их общее число в статистической совокупности — N.

Количество величин с одинаковым значением признака обозначается f и называется частота (повторяемость, встречаемость).

Cами по себе абсолютные статистические величины не дают полного представления об изучаемом явлении, так как не показывают его динамику, структуру, соотношение между частями. Для этих целей служат относительные статистические величины.

Понятие и виды относительных величин

Относительная статистическая величина — это результат соотношения двух абсолютных статистических величин.

Если соотносятся абсолютные величины с одинаковой размерностью, то получаемая относительная величина будет безразмерной (размерность сократится) и носит название коэффициент.

Часто применяется искусственная размерность коэффициентов. Она получается путем их умножения:

- на 100 — получают проценты (%);

- на 1000 — получают промилле (‰);

- на 10000 — получают продецимилле (‰ O ).

Искусственная размерность коэффициентов применяется, как правило, в разговорной речи и при формулировании результатов, а в самих расчетах она не используется. Чаще всего применяются проценты, в которых принято выражать полученные значения относительных величин.

Чаще вместо названия относительная статистическая величина используется более краткий термин-синоним — индекс (от лат. index — показатель, коэффициент).

В зависимости от видов соотносимых абсолютных величин при расчете относительных величин, получаются разные виды индексов: динамики, планового задания, выполнения плана, структуры, координации, сравнения, интенсивности.

Индекс динамики

Индекс динамики (коэффициент роста, темп роста) показывает во сколько раз изменилось изучаемое явление или процесс во времени. Рассчитывается как отношение значения абсолютной величины в отчетный (анализируемый) период или момент времени к базисному (предыдущему):

.

.

Здесь и далее подиндексы означают: 1 — отчетный (анализируемый) период, 0 — базисный (прошлый) период.

Критериальным значением индекса динамики служит “1”, то есть: если i Д >1 – имеет место рост явления во времени; если i Д =1 — стабильность; если i Д 0, то имеет место рост явления; Т=0 – стабильность, Т Д = 110/100 = 1,1, что означает рост продаж автомобилей автосалоном в 1,1 раза или на 10%

Индекс планового задания

Индекс планового задания – это отношение планового значения абсолютной величины к базисному:

Например, автосалон в январе продал 100 автомобилей, а на февраль запланировал продать 120 автомобилей. Тогда индекс планового задания составит i пз = 120/100 = 1,2, что означает планирование роста продаж в 1,2 раза или на 20%

Индекс выполнения плана

Индекс выполнения плана – это отношение фактически полученного значения абсолютной величины в отчетном периоде к запланированному:

Например, автосалон в феврале продал 110 автомобилей, хотя на февраль было запланировано продать 120 автомобилей. Тогда индекс выполнения плана составит i вп = 110/120 = 0,917, что означает выполнение плана на 91,7%, то есть план недовыполнен на (100%-91,7%) = 8,3%.

Перемножая индексы планового задания и выполнения плана, получим индекс динамики:

В рассмотренном ранее примере про автосалон, если перемножим полученные значения индексов планового задания и выполнения плана, то получим значение индекса динамики: 1,2*0,917 = 1,1.

Индекс структуры

Индекс структуры (доля, удельный вес) – это отношение какой-либо части статистической совокупности к сумме всех ее частей:

Индекс структуры показывает, какую долю составляет отдельная часть совокупности от всей совокупности.

Например, если в рассматриваемой группе студентов 20 девушек и 10 молодых людей, тогда индекс стурктуры (доля) девушек будет равен 20/(20+10) = 0,667, то есть доля девушек в группе составляет 66,7%.

Индекс координации

Индекс координации – это отношение одно части статистической совокупности к другой ее части, принятой за базу сравнения:

Индекс координации показывает, во сколько раз больше или сколько процентов составляет одна часть статистической совокупности по сравнению с другой ее частью, принятой за базу сравнения.

Например, если в группе студентов из 20 девушек и 10 молодых людей, принять за базу сравнения численность девушек, тогда индекс координации численности молодых людей составит 10/20 = 0,5, то есть численность молодых людей составляет 50% от численности девушек в группе.

Индекс сравнения

Индекс сравнения – это отношение значений одной и той же абсолютной величины в одном и том же периоде или моменте времени, но для разных объектов или территорий:

где А, Б — признаки сравниваемых объектов или территорий.

Например, в январе 2009 года число жителей в Нижнем Новгороде составляло примерно 1280 тыс.чел., а в Москве – 10527 тыс.чел. Примем Москву за объект А (так как принято при расчете индекса сравнения большее число ставить в числителе), а Нижний Новгород – за объект Б, тогда индекс сравнения числа жителей этих городов составит 10527/1280 = 8,22 раза, то есть в Москве число жителей в 8,22 раза больше, чем в Нижнем Новгороде.

Индекс интенсивности

Индекс интенсивности – это отношение значений двух взаимосвязанных абсолютных величин с разной размерностью, относящихся к одному объекту или явлению.

Например, хлебный магазин продал 500 буханок хлеба и заработал на этом 10000 руб., тогда индекс интенсивности составит 10000/500 = 20 [руб./бух.хлеба], то есть цена продажи хлеба составила 20 руб. за буханку.

Большинство величин с дробной размерностью представляют собой индексы интенсивности.

Разработка интернет-магазина

Разработка интернет-магазина Редизайн сайта эвакуации

Редизайн сайта эвакуации Редизайн сайта доставки суши

Редизайн сайта доставки суши

Статистика. Ответы на экзаменационные билеты

В данном издании содержатся примерные ответы на экзаменационные вопросы по дисциплине «Статистика». Книга написана в соответствии с требованиями Государственного образовательного стандарта и предназначена для студентов экономических специальностей.

Оглавление

- 1. Предмет, методы и задачи статистики

- 2. Основные этапы статистического исследования. Статистическое наблюдение

- 3. Сводка и группировка статистических материалов

- 4. Статистические показатели. Система статистических показателей

- 5. Абсолютные и относительные величины

- 6. Сущность средних величин. Виды и формы средних величин. Варианты и частоты

- 7. Средняя арифметическая

- 8. Средняя гармоническая, геометрическая, квадратическая, степенная

Приведённый ознакомительный фрагмент книги Статистика. Ответы на экзаменационные билеты предоставлен нашим книжным партнёром — компанией ЛитРес.

5. Абсолютные и относительные величины

Статистика изучает количественную сторону массовых явлений и процессов с помощью статистических величин, которые делятся на абсолютные и относительные величины.

Абсолютные величины характеризуют размеры в конкретных условиях времени и места. Они дают характеристику всей совокупности.

Единицы измерения абсолютных величин:

1) натуральные, отражающие природные свойства явления, — физическая мера веса, длины и др. Основной недостаток натуральных единиц измерения заключается в том, что невозможно суммирование различных натуральных абсолютных величин;

2) условно-натуральные (используются с целью суммирования разной по форме продукции потребительского назначения);

3) комбинированные. Их получают в результате перемножения или деления двух натуральных единиц измерения;

4) стоимостные (денежные). Устраняют недостатки предыдущих единиц измерения, позволяют оценить разнородную продукцию.

Однако абсолютные величины не дают всеобъемлющей характеристики исследуемых явлений и процессов и не всегда пригодны для сравнения. Это вызывает необходимость использования относительных величин, которые используются при сопоставлениях, сравнениях и исполняют роль меры соотношения.

Относительные величины — это отвлеченные статистические величины, выражающие количественное соотношение двух величин.

Виды относительных величин: 1) относительные величины динамики — это отношение фактической величины показателя в отчетном периоде (у1) к фактической его величине в базисном, предшествующем периоде (у0):

Относительные величины динамики характеризуют изменение явления во времени. В статистике эти показатели называются темпами роста;

2) относительные величины выполнения плана — это отношение фактической величины показателя (у1) к плановой его величине (упл) того же периода:

ОВВП = Y1 / Yпл × 100 %.

Эта относительная величина показывает степень выполнения плана в процентах;

3) относительная величина выполнения планового задания — это отношение планируемой величины показателя (уПЛ) к фактически достигнутой величине в предшествующем периоде, т. е. в базисном (у0):

ОВПЗ = Yпл / Y0 × 100 %.

Показывает, на сколько процентов плановое задание выше (ниже) фактически достигнутого в базисном периоде. Эту величину называют плановым темпом роста;

4) относительная величина структуры — показывает состав явления, выраженный в форме доли или удельного веса. Доля (d) — это отношение части к целому, т. е. отношение составных частей совокупности к ее общему объему. Удельный вес — это доля, выраженная в процентах. Относительные величины структуры используются в статистике для характеристики структурных сдвигов;

5) относительная величина координации — показывает соотношение частей целого, т. е. отношение последовательно всех частей к одной из них, взятой за базу. За базу принимают наименьшее значение. Относительная величина координации показывает, сколько единиц данной части целого приходится на другую ее часть, принятую за базу сравнения;

6) относительная величина интенсивности — это отношение двух разноименных величин, связанных между собой. Характеризует степень развития какого-либо явления в определенной среде;

7) относительная величина сравнения — это отношение одноименных величин, характеризующих разные объекты изучения за один и тот же период. Показывает, во сколько раз числитель больше (меньше) знаменателя.