Положение по бухгалтерскому учету и учетная политика организации

- Бухгалтерская отчетность организации

- Учетная политика компании и положения по ведению бухучета

- Учет МПЗ: ФСБУ 5/2019

- Учет основных средств: ФСБУ 6/2020 (после 01.01.2022)

- Учет доходов организации: ПБУ 9/99

- Учет расходов организации: ПБУ 10/99

- Итоги

Бухгалтерская отчетность организации

Бухгалтерская отчетность — единая система упорядоченных данных о финансовом состоянии компании, которая составляется на основании учетных сведений бухгалтерского учета.

Абсолютно все организации обязаны представлять внутренним и внешним заинтересованным пользователям бухгалтерскую отчетность. Рассмотрим основные бухгалтерские нормативные акты, устанавливающие порядок ее составления коммерческими организациями.

Основные правила составления и сдачи бухгалтерской отчетности закреплены в Положении по ведению бухгалтерского учета и отчетности в РФ, утвержденном приказом Минфина России от 29.07.1998 № 34н.

Данный документ разработан на основе закона «О бухгалтерском учете» от 06.12.2011 №402-ФЗ и состоит из 6 разделов.

Основные правила ведения бухучета

Основные правила составления и сдачи бухотчетности

Порядок представления бухотчетности

Основные правила сводной бухотчетности

Хранение документов бухучета

Содержание и перечень форм бухгалтерской отчетности утверждены в ПБУ 4/99.

Согласно п. 5 разд. 3 ПБУ 4/99 бухотчетность включает в себя:

- Баланс (форма 1).

- Отчет о прибылях и убытках компании (форма 2).

- Приложения к формам 1 и 2.

- Пояснительную записку.

- Аудиторское заключение, если компания в установленных законом случаях подлежит обязательному аудиту.

П. 6 разд. 3 ПБУ 4/99 требует от бухотчетности достоверности и полноты сведений о финансовом положении компании. Чтобы корректно отражать хозяйственные операции на счетах бухучета, на основании которых формируется бухгалтерская отчетность, необходимо придерживаться определенных норм и правил, которые самостоятельно утверждаются каждой организацией в главном документе, регулирующем порядок ведения бухгалтерского и налогового учета, — учетной политике компании. Рассмотрим порядок ее составления.

Учетная политика компании и положения по ведению бухучета

Учетная политика (УП) — набор способов ведения бухгалтерского (и налогового) учета каждой конкретной организацией. Она утверждается при создании компании и действует до ее ликвидации.

Образец учетной политики можно скачать здесь.

При этом документ применяется из года в год, а возможные поправки в него вносятся с 1 января (если иная дата не обусловлена существенными причинами) при наличии изменений (пп. 5, 6 ст. 8 закона № 402-ФЗ):

- требований нормативных актов, регулирующих бухучет;

- способа ведения бухучета;

- условий деятельности фирмы.

В главном бухгалтерском документе компании должны найти отражение:

С 01.01.2022 станет обязательным к применению ФСБУ 27/2021 «Документы и документооборот». Напомним, что график докумментооборота является обязательным приложением к учетной политике.

Как организовать документооборот для целей бухгалтерского учета по новому ФСБУ 27/2021, подробно разъяснили эксперты КонсультантПлюс. Получите пробный демо-доступ к системе К+ и бесплатно переходите в Готовое решение.

- Порядок учета имущества.

- Алгоритм проведения ревизий обязательств и активов фирмы.

- Методы и порядок определения доходов и расходов компании.

- Способы и порядок оценки имущества и иных активов организации.

- Алгоритм контроля хозопераций.

- Прочие важные учетные нюансы.

Для корректного формирования каждого раздела учетной политики компаниям необходимо ориентироваться на единые стандарты ведения бухгалтерского учета, утвержденные Минфином России, а именно: положения по бухгалтерскому учету (ПБУ) и федеральные стандарты (ФСБУ).

ПБУ — законодательные акты 2-го уровня, следующие за нормативными актами федерального значения. Они устанавливают порядок и базовые правила ведения бухучета и формирования отчетности и обязательны для исполнения всеми хозяйствующими субъектами РФ.

Актуальный перечень ПБУ см. в этой статье.

Учетная политика организации – положение по бухгалтерскому учету ПБУ 1/2008, которое устанавливает правила ее формирования, утверждено приказом Минфина России от 06.10.2008 № 106н. Она составляется главным бухгалтером и утверждается руководителем компании.

Алгоритм формирования данного документа вы найдете в статье «Как составить учетную политику организации (2022)?».

Рассмотрим основные ПБУ, на которые надо опираться при составлении учетной политики организации.

Учет МПЗ: ФСБУ 5/2019

ФСБУ 5/2019 нужно применять с 2021 года вместо ПБУ 5/01. Новый стандарт регламентирует порядок учета материально-производственных запасов (МПЗ) компании.

- материалы, сырье;

- товары для перепродажи;

- готовую продукцию.

Учет поступающих активов ведется по их себестоимости, которая включает стоимость поступления, согласованную покупателем и поставщиком, и все накладные расходы, связанные с приобретением данных активов. При этом микропредприятия могут учитывать сопутствующие затраты в составе текущих расходов. Остальные компании, ведущие упрощенный бухгалтерский учет, могут относить такие расходы в состав текущих при условии отсутствия существенных материально-производственных остатков.

О том, кому разрешено вести упрощенный бухучет, читайте в статье «Особенности бухгалтерского учета на малых предприятиях».

ВАЖНО! Компании, которые вправе применять упрощенный вариант ведения бухучета, могут предусмотреть в своей политике простой способ учета, без использования двойной записи (п. 6.1 разд. 2 ПБУ 1/2008).

Выбытие МПЗ может осуществляться:

- по средней себестоимости;

- по себестоимости каждой единицы;

- методом ФИФО (сначала списывается актив, первым принятый на учет).

Как применять на практике ФСБУ 5/2020 и какие нюансы учесть при внесении изменений в учетную политику на 2021 год, разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Учет основных средств: ФСБУ 6/2020 (после 01.01.2022)

Сейчас учет ОС регламентирует ПБУ 6/01. С 01.01.2022 оно утратит силу, его заменят два новых ФСБУ: 6/2020 по ОС и 26/2020 по капвложениям.

Что в связи с этим нужно будет поменять в учете, разъяснили эксперты КонсультантПлюс. Посмотреть комментарии можно бесплатно, получив пробный доступ к системе.

Согласно ФСБУ 6/2020 срок полезного использования (СПИ) объектов зависит:

- от ожидаемого периода эксплуатации,

- ожидаемого физического износа;

- ожидаемого морального износа,

- планов по замене и модернизации основных средств.

При этом объекты можно учитывать в составе МПЗ по стоимости, устанавливаемой налогоплательщиком самостоятельно.

Первоначальная стоимость — это сумма капитальных вложений в объект. В них включают:

- договорную стоимость актива, подлежащую уплате поставщику;

- стоимость активов, списываемую или амортизируемую в связи с их использованием при осуществлении капвложений;

- зарплату с отчислениями на обязательное соцстрахование, начисленную работникам, принимающим участие в осуществлении капвложений;

- оценочное обязательство, в т. ч. по будущему демонтажу, утилизации имущества и восстановлению окружающей среды.

Стоимость ОС погашается ежемесячно путем начисления амортизации. Амортизация рассчитывается:

- линейным способом;

- методом уменьшаемого остатка;

- пропорционально объему выпущенной продукции.

ВНИМАНИЕ! Изменения произошли в расчете базы для начисления амортизации, теперь последнюю считают не от первоначальной или восстановительной стоимости, а от разницы между балансовой и ликвидационной стоимостью. Последний показатель выступает очередным новшеством, введенным стандартом. Согласно ФСБУ 6/2020 ликвидационная стоимость — это ориентировочная стоимость активов, которые останутся после ликвидации объекта ОС, за минусом затрат на демонтаж, утилизацию и прочее выбытие.

При этом организации с упрощенным бухучетом и отчетностью могут списывать сумму амортизации или один раз в год 31 декабря, или периодически в течение года в сроки, указанные в ее учетной политике. А стоимостную оценку производственного и хозяйственного инвентаря списывать в амортизационные отчисления единовременно по факту принятия к учету.

ВНИМАНИЕ! С 2022 года компании обязаны проводить проверку на предмет обесценения основных средств согласно ФСБУ 6/2020. Таким образом, в бухгалтерской отчетности активы не смогут быть учтены по завышенной стоимости.

Выбытие ОС возможно различными способами: путем продажи, списания, вклада в УК другой фирмы, дарения и т. д. (п. 29 ПБУ 6/01). При реализации объекта ОС выручка признается прочим доходом, а связанные с продажей затраты относятся в состав прочих расходов.

Особенности применения ПБУ 6/01 изучайте в этой статье.

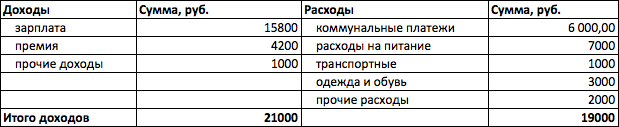

Учет доходов организации: ПБУ 9/99

Доходы — улучшение экономических показателей предприятия вследствие поступления активов (денежных средств, МПЗ и т. д.), а также уменьшения его обязательств, приводящее к увеличению капитала данного субъекта. При этом вклады его участников в уставный капитал в расчет не принимаются.

Согласно ПБУ 9/99 доходы делятся:

- На те, которые возникли от обычных видов деятельности. Это, как правило, выручка (п. 5 ПБУ 9/99).

- Прочие: поступления от аренды, реализации ОС, поступление процентов, неустоек, активов в дар, курсовые разницы и др. (п. 7 ПБУ 9/99).

Выручка признается при соблюдении следующих условий:

- Компания имеет право на получение дохода согласно договору (или на ином основании).

- Сумма выручки четко определена.

- Есть уверенность, что в результате сделки произойдет увеличение экономических выгод фирмы.

- Право владения на актив перешло к покупателю.

- Сумма расходов, связанных с получением дохода, определена.

ВАЖНО! Если хотя бы одно из перечисленных условий не соблюдено, активы, поступившие во исполнение обязательств, признаются в бухучете как кредиторская задолженность.

Компании, ведущие упрощенный бухучет, вправе признавать выручку кассовым методом.

Образец учетной политики для предприятий на УСН подготовили эксперты К+. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Учет расходов организации: ПБУ 10/99

К расходам согласно ПБУ 10/99 относится снижение экономических выгод вследствие выбытия денежных средств или активов, а также возникновения обязательств, приводящих к уменьшению капитала компании. При этом не учитывается уменьшение уставного капитала, согласованное учредителями.

Расходы делятся на две категории:

- По обычным видам деятельности: расходы, напрямую связанные с производством или продажами (п. 5 ПБУ 10/99).

- Прочие: расходы на аренду помещений, услуги кредитных организаций, штрафные санкции и проценты к оплате и т. д. (п. 11 ПБУ 10/99).

Расходы по обычным видам деятельности подразделяются на следующие статьи затрат (п. 8 ПБУ 10/99):

- материальные расходы;

- амортизация;

- расходы на соц. нужды;

- заработная плата;

- прочие затраты.

При этом в целях управленческого учета компания вправе составлять дополнительные статьи затрат на свое усмотрение.

Расход признается, если соблюдаются следующие условия:

- расход производится согласно конкретному договору (или по требованию законодательства), а также в соответствии с деловым оборотом;

- сумма расходов четко определена;

- есть уверенность, что произойдет уменьшение экономических выгод.

ВАЖНО! Если хотя бы 1 из перечисленных пунктов не выполняется, компания обязана учитывать такие расходы в составе дебиторской задолженности.

Итоги

ПБУ — это нормативно-правовые акты, которые устанавливают порядок ведения бухгалтерского учета в коммерческих организациях и являются обязательными для исполнения всеми хозсубъектами РФ. Они содержат общие требования к бухгалтерскому учету компаний и поясняются методическими рекомендациями и письмами Минфина и ФНС России.

Вся информация о порядке ведения бухгалтерского (и налогового) учета должна быть зафиксирована в учетной политике организации – положения по бухгалтерскому учету составляют правовую основу этого документа.

О порядке составления налоговой политики компании читайте в статье «Как составить налоговую политику организации?».

О том, чем бухучет отличается от налогового учета, вам расскажет статья «Разница между бухгалтерским и налоговым учетом».

Все действующие ПБУ в 2020-2021 годах

Сейчас действующие ПБУ официально считаются федеральными стандартами учета. Федеральным законом от 18.07.2017 № 160-ФЗ внесены изменения в закон «О бухгалтерском учете».

Положения по бухгалтерскому учету, утвержденные Минфином в период с 1 октября 1998 года до даты вступления в силу закона о бухучете № 402-ФЗ, признаются федеральными стандартами.

Перечень ПБУ о бухгалтерском учете в 2020-21 годах

Все ПБУ, действующие в 2020-21 годах:

ПБУ 3/2006

«Учет активов и обязательств, стоимость которых выражена в иностранной валюте»;

(статьи, новости и разьяснения)

ПБУ 17/02

«Учет расходов на научно-исследовательские, опытно-конструкторские и технологические работы»;

(статьи, новости и разьяснения)

Последние редакции всех действующих ПБУ можно найти в «Справочнике бухгалтера» на «Клерке»

Положения по бухгалтерскому учету: что это и для чего они нужны

ПБУ или положения по бухгалтерскому учету (иногда неофициально именуемые правилами ведения бухучета) — это нормативные акты, в которых установлен порядок составления бухгалтерской отчетности и ведения бухучета в том или ином направлении хозяйственной деятельности фирмы.

ПБУ могут регламентировать особенности учета различных активов, пассивов, отдельных фактов хозяйственной деятельности.

Новые ПБУ в 2019–2021 годах

Министерством финансов начата глобальная разработка федеральных стандартов бухучета на 2019–2020 годы. Согласно приказу Минфина «Об утверждении программы разработки федеральных стандартов бухучета. » от от 18.04.2018 N 83н будут разработаны новые ПБУ и внесены поправки в уже изданные положения. План разработки и внедрения новшеств приведен в таблице ниже.

Разработка федеральных стандартов бухгалтерского учета

| N п/п | Рабочее наименование проекта стандарта | Предполагаемая дата вступления стандарта в силу для обязательного применения |

| 1.1 | Запасы | 2019 |

| 1.2 | Нематериальные активы | 2020 |

| 1.3 | Аренда | 2022 |

| 1.4 | Основные средства | 2020 |

| 1.5 | Незавершенные капитальные вложения | 2020 |

| 1.6 | Дебиторская и кредиторская задолженности (включая долговые затраты) | 2020 |

| 1.7 | Документы и документооборот в бухгалтерском учете | 2020 |

| 1.8 | Доходы | 2022 |

| 1.9 | Некоммерческая деятельность | 2021 |

| 1.10 | Бухгалтерская отчетность | 2021 |

| 1.11 | Участие в зависимых организациях и совместная деятельность | 2021 |

| 1.12 | Расходы | 2022 |

| 1.13 | Финансовые инструменты | 2022 |

| 1.14 | Добыча полезных ископаемых | 2022 |

Разработка изменений в федеральные стандарты бухгалтерского учета

| N п/п | Рабочее наименование проекта стандарта | Предполагаемая дата вступления стандарта в силу для обязательного применения |

| 2.1 | Изменения в ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» | 2020 |

| 2.2 | Изменения в ПБУ 13/2000 «Учет государственной помощи» | 2020 |

| 2.3 | Изменения в ПБУ 16/02 «Информация по прекращаемой деятельности» | 2020 |

Хватит гуглить ответы на профессиональные вопросы! Доверьте их экспертам «Клерка». Завалите лучших экспертов своими вопросами, они это любят!

Ответ за 24 часа (обычно раньше).

Вся информация про безлимитные консультации здесь.

Учетная политика организации: образцы на 2021 год, как составить, примеры

Иногда законодательство позволяет организации выбирать между разными вариантами отражения хозяйственных операций или формами «первички». Однако свой выбор организация должна отразить в учетной политике, после чего неукоснительно ее придерживаться. В противном случае инспекторы зафиксируют нарушение правил учета. О том, как грамотно составить учетную политику, читайте в нашей статье.

- Что такое учетная политика организации

- Кто составляет учетную политику организации

- Требования к оформлению учетной политики предприятия

- Утверждение учетной политики

- Как составить учетную политику организации на 2021 год

- Образец учетной политики организации на 2021 год

Что такое учетная политика организации

Есть хозяйственные операции, которые можно отразить по-разному. Правила налогового учета (НУ) и бухучета (БУ) подразумевают несколько способов, и компания вправе выбрать один из них. Приведем примеры:

- в НУ у организаций есть право отразить амортизационную премию, то есть списать на текущие расходы 10% (в отдельных случаях — 30%) первоначальной стоимости основного средства (п. 9 ст. 258 НК РФ). Но от премии допустимо отказаться;

- в налоговом учете для большинства объектов ОС разрешено выбрать метод амортизации: линейный или нелинейный (п. 1 ст. 259 НК РФ). Выбор метода амортизации закреплен и в бухучете (п. 18 ПБУ 6/01 «Учет основных средств», п. 35 ФСБУ 6/2020 «Основные средства»; см. « Что изменится в бухгалтерском учете основных средств: читаем новый ФСБУ 6/2020 »).

Вести налоговый и бухгалтерский учет основных средств по актуальным правилам Попробовать бесплатно

- в БУ компании (кроме малых предприятий) обязаны создавать резервы по предстоящим отпускам. Для этого надо, в числе прочего, вычислить стартовую величину резерва. Методика расчета нормативами не установлена. Организация может определить стартовое значение для каждого работника, либо для подразделения в целом (см. « Как «бывшим» малым предприятиям создать резерв по предстоящим отпускам в бухгалтерском учете »).

Кроме того, у организаций есть право выбора: использовать унифицированные бланки первичных документов, либо разработать собственные. Это относится к накладной по форме № ТОРГ-12, графику отпусков, табелю учета рабочего времени, штатному расписанию и проч.

Составить штатное расписание по готовому шаблону Попробовать бесплатно

ВНИМАНИЕ

Учетная политика (УП) — это внутренний документ компании, где зафиксированы все выбранные ею способы отражения операций и формы первичных документов. Например, в УП может быть закреплено, что амортизация основных средств начисляется линейным методом. Амортизационная премия не применяется. Стартовая величина резерва расходов по предстоящим отпускам считается по каждому сотруднику. При отгрузке товара используется унифицированная форма накладной ТОРГ-12 и т.д.

Учетная политика для целей бухгалтерского учета

Формировать УП для целей бухучета должны все юридические лица. Это следует из пункта 3 ПБУ 1/2008 «Учетная политика организации». Придерживаться УП обязаны как головной офис, так и каждый филиал, подразделение и представительство организации (п. 9 ПБУ 1/2008).

Учетная политика должна, в частности, обеспечивать:

- Полноту отражения в БУ всех фактов хозяйственной деятельности.

- Своевременность отражения каждой операции в БУ и в бухгалтерской отчетности.

- Равенство данных аналитического учета оборотам и остаткам по счетам на последнее число каждого месяца.

СПРАВКА

Рабочий план счетов — один из элементов УП для целей бухучета. Из всех счетов (утв. приказом Минфина от 31.10.2000 № 94н) организация выбирает те, которые будет использовать в своей работе. В крайнем случае, с разрешения Минфина, допустимо ввести новый счет. Для этого можно задействовать «свободные» номера из утвержденного плана (см. «План счетов бухгалтерского учета в 2020 году»).

Получить образец учетной политики для небольшого ООО Получить бесплатно

Учетная политика для целей налогового учета

Если Налоговый кодекс допускает различные способы учета, компания должна выбрать один из них и закрепить в своей УП.

ВАЖНО

Отступать от утвержденной учетной политики нельзя. На это указал Конституционный суд в определении от 12.05.05 № 167-О. Там говорится, цитируем: «Однако, избрав конкретный вариант такой политики, каждый налогоплательщик включается в соответствующий механизм налогообложения и в силу этого лишается возможности использовать другой».

Кто составляет учетную политику организации

Никаких правил здесь нет. Не важно, кто в организации составляет учетную политику. Главное, чтобы она была грамотной и отвечала нуждам предприятия.

Как правило, в небольших ООО разработкой этого документа занимается главный, либо единственный (если других нет) бухгалтер. Большие компании и холдинги привлекают к формированию УП руководителей, а иногда и аудиторов.

Требования к оформлению учетной политики предприятия

Ни законы, ни другие нормативно-правовые акты не устанавливают жестких требований к оформлению учетной политики. В пункте 8 ПБУ 1/2008 сказано лишь о том, что необходимо составить организационно-распорядительный документ: приказ, распоряжение, стандарт и проч.

На практике подавляющее большинство юрлиц поступают следующим образом: издают приказ об утверждении учетной политики за подписью директора. При налоговых проверках инспекторы обычно запрашивают этот документ. Если он отсутствует, некоторые хозяйственные операции могут признать неверно оформленными, что повлечет доначисление налогов, а также, возможно, начисление пеней и штрафов.

СПРАВКА

Приказ разрешено составить в свободной форме. Главное, поставить номер, дату и подпись. А также перечислить лиц, которые отвечают за соблюдение УП.

Что касается самой политики, то ее можно изложить в тексте приказа, либо оформить в виде приложения. Чаще всего составляют две политики: отдельно налоговую и отдельно бухгалтерскую. В каждой из них оформляют несколько разделов: «основные средства», «распределение на прямые и косвенные расходы», «создание резервов» и т.д. Допустимы и любые другие варианты, если они отвечают нуждам компании.

Утверждение учетной политики

По общему правилу вновь созданные компании разрабатывают УП и применяют ее с начала своей деятельности и до конца периода (отчетного или налогового). Далее политику корректируют, либо оставляют старую. В первом случае издают новый приказ, во втором случае — по умолчанию продолжает действовать прежний документ.

Сроки утверждения учетной политики для бухучета и для целей налогового учета — разные:

- Учетная политика для целей БУ утверждается не позднее 90 дней со дня государственной регистрации юрлица (вновь созданного, либо реорганизованного). Но применяется уже с момента внесения записи в ЕГРЮЛ. Если со следующего года УП меняется, соответствующий приказ нужно утвердить до 1 января этого года (п. 9 ПБУ 1/2008).

- Учетную политику по НДС вновь созданные организации утверждают не позднее окончания первого налогового периода (квартала). А применяют — со дня создания (п. 12 ст. 167 НК РФ).

- Для утверждения УП по налогу на прибыль сроки не прописаны. Но указано, что применять ее в общем случае нужно до конца текущего налогового периода (ст. 313 НК РФ).

ВАЖНО

Менять учетную политику в середине отчетного или налогового периода не возбраняется. Но для это нужны существенные основания. Их два. Первое — появление новых операций или нового вида деятельности. Второе — поправки в законодательстве о налогах и сборах, либо в федеральных или отраслевых стандартах. Для целей БУ есть дополнительное основание — разработка или выбор более эффективного способа ведения бухучета.

Бесплатно получить образец учетной политики и вести бухучет в веб‑сервисе для небольших ООО и ИП

Как составить учетную политику организации на 2021 год

Нужно отразить изменения, которые вступят в силу. Вот основные новшества:

- с 2021 года налоговый режим в виде ЕНВД прекращает свое существование. «Вмененщикам» следует решить, какую систему налогообложения они будут применять, и зафиксировать это в УП. Если выбор пал на УСН, то не позднее 31 декабря 2020 года нужно подать заявление о переходе на «упрощенку» (см. « Отмена ЕНВД: налоговики рассказали, как перейти с «вмененки» на «упрощенку» и « Отмена ЕНВД с 2021 года: как перейти на УСН, ОСНО, патент или ЕСХН и работать дальше »);

Заполнить и подать уведомление о переходе на УСН через интернет Подать бесплатно

- в 2021 году увеличатся лимиты, позволяющие применять «упрощенку». По численности сотрудников — со 100 до 130 человек, по величине доходов — со 150 млн до 200 млн руб. (см. « Как изменится УСН в 2021 году: читаем свежие поправки в Налоговый кодекс »). Если эти показатели не будут соблюдаться, следует заранее выбрать иную налоговую систему;

- в 2021 году для субъектов малого и среднего бизнеса продолжат действовать пониженные тарифы страховых взносов. Они применяются к части зарплаты, превышающей МРОТ (см. « Для малого и среднего бизнеса снижены ставки страховых взносов »). Тарифы влияют на размер резерва по отпускам;

Рассчитывать страховые взносы по новой, пониженной ставке Попробовать бесплатно

- по желанию с января 2021 года разрешено вместо ПБУ 6/01 применять федеральный стандарт «Основные средства». В учетной политике можно предусмотреть, к примеру, что к ОС — так же, как и в налоговом учете — относятся объекты стоимостью более 100 000 руб. (см. « Что изменится в бухгалтерском учете основных средств: читаем новый ФСБУ 6/2020 »);

- для IT-компаний с 2021 года снижается ставка по налогу на прибыль (с 20% до 3%) и по страховым взносам (с 14% до 7,6%; см. « Для IT‑организаций снижены ставки по налогу на прибыль и по страховым взносам »). Это отразится и на УП, например, при составлении резерва по отпускам;

- добавлены обязательные реквизиты в бланк путевого листа, поэтому следует разработать новый вариант этого документа. И решить, в каком виде его оформлять — в электронном или на бумаге (см. « С 1 января изменятся правила заполнения путевых листов »).

Заполнить и распечатать путевой лист со всеми обязательными реквизитами

Образец учетной политики организации на 2021 год

Скачать образец учетной политики организации на ОСНО.

Скачать образец учетной политики организации на УСН с объектом «доходы минус расходы».

Скачать образец учетной политики организации на УСН с объектом «доходы».

Скачать образец учетной политики организации на ЕСХН.

Учетная политика для целей бухгалтерского учета: что учесть в 2020 году?

Автор: Данченко С. П., эксперт информационно-справочной системы «Аюдар Инфо»

В отличие от налогового учета, учетная политика для целей бухгалтерского учета применяется последовательно из года в год. Федеральный закон от 06.12.2011 № 402-ФЗ и ПБУ 1/2008 «Учетная политика организации» предусматривают определенные условия, при которых можно внести изменения в учетную политику, в том числе изменение требований, установленных законодательством РФ о бухгалтерском учете, федеральными и (или) отраслевыми стандартами.

По общему правилу изменение учетной политики производится с начала отчетного года и оформляется соответствующей организационно-распорядительной документацией (приказами, распоряжениями, стандартами и т. п.) организации.

В 2019 году были внесены изменения в действующие ПБУ и в самом конце 2018 года принят новый стандарт бухгалтерского учета (ФСБУ). Ответим на вопрос, нужно ли вносить изменения в учетную политику – 2020, и если нужно, то какие.

Учет расчетов по налогу на прибыль организаций

Приказом Минфина России от 20.11.2018 № 236н в ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» внесены изменения, основной целью которых является приведение правил бухгалтерского учета налоговых обязательств и связанных с ними объектов бухгалтерского учета в соответствие МСФО (IAS) 12 «Налоги на прибыль».

Изменения, внесенные в ПБУ 18/02

Основные новшества следующие:

1. Дополнено определение временных разниц.

Теперь под временными разницами понимаются доходы и расходы, формирующие бухгалтерскую прибыль (убыток) в одном отчетном периоде, а базу по налогу на прибыль – в другом или в других отчетных периодах, а также результаты операций, не включаемые в бухгалтерскую прибыль (убыток), но формирующие базу по налогу на прибыль в другом или в других отчетных периодах. Временная разница по состоянию на отчетную дату определяется как разница между балансовой стоимостью актива (обязательства) и его стоимостью, принимаемой для целей налогообложения.

2. Изменен перечень случаев, в которых образуются временные разницы.

В ПБУ 18/02 включен перечень случаев, в которых образуются временные разницы, а также из перечня исключены отдельные ситуации. Приведенный в ПБУ 18/02 перечень случаев, в которых образуются временные разницы, не является исчерпывающим. Временные разницы могут образовываться также в иных случаях.

3. Введен показатель, характеризующий изменение экономических выгод организации в связи с налогообложением прибыли.

С целью характеристики изменения объема экономических выгод организации за отчетный период в связи с налогообложением прибыли в ПБУ 18/02 введен показатель «Расход (доход) по налогу на прибыль», под которым понимается сумма налога на прибыль, признаваемая в отчете о финансовых результатах в качестве величины уменьшающей (увеличивающей) прибыль (убыток) до налогообложения при расчете чистой прибыли (убытка) за отчетный период. В новой редакции ПБУ 18/02 приведен практический пример определения расхода по налогу на прибыль и связанных с ним показателей.

4. Уточнено определение текущего налога на прибыль.

Теперь под текущим налогом на прибыль понимается налог на прибыль для целей налогообложения, определяемый в соответствии с законодательством РФ о налогах и сборах.

5. Изменен состав показателей, раскрываемых в отчете о финансовых результатах.

В новой редакции ПБУ 18/02 к показателям, характеризующим налог на прибыль, которые должны раскрываться в отчете о финансовых результатах организации, отнесены расход (доход) по налогу на прибыль и налог на прибыль, относящийся к операциям, не включаемым в бухгалтерскую прибыль (убыток).

6. Уточнено содержание пояснений к бухгалтерскому балансу и отчету о финансовых результатах.

В новой редакции ПБУ 18/02 уточнено содержание пояснений к бухгалтерскому балансу и отчету о финансовых результатах, в которых должна раскрываться информация, необходимая пользователям бухгалтерской отчетности для понимания характера показателей, связанных с налогом на прибыль организации. Приведенный в ПБУ 18/02 перечень показателей, раскрываемых в пояснениях, не является исчерпывающим. Организация должна включать в пояснения и иную информацию, необходимую пользователям бухгалтерской отчетности для понимания характера показателей, связанных с налогом на прибыль организации.

7. Разъяснен порядок применения ПБУ 18/02 участниками консолидированной группы налогоплательщиков (КГН).

В ПБУ 18/02 включены специальные положения, посвященные порядку применения этого ПБУ участниками КГН.

8. Уточнен ряд норм ПБУ 18/02.

Кроме вышеприведенных изменений,уточнен ряд норм и терминов ПБУ 18/02, например термин «постоянное налоговое обязательство (актив)» заменен термином «постоянный налоговый расход (доход)».

Порядок применения изменений

Организации обязаны применять рассмотренные новшества начиная с бухгалтерской отчетности за 2020 год. Вместе с тем организации вправе были принять решение о раннем начале применения новой редакции ПБУ 18/02 – с 2019 года, которое должно быть отражено в учетной политике. Соответственно, если организация досрочно не применяла ПБУ 18/02 в новой редакции, а начала это делать с 2020 года, то никаких изменений в учетную политику вносить не нужно.

Учет государственной помощи

Организациям, получающим и использующим государственную помощь, важны изменения, которые внесены в ПБУ 13/2000 «Учет государственной помощи» Приказом Минфина России от 04.12.2018 № 248н. ПБУ 13/2000 приведено в соответствие МСФО (IAS) 20 «Учет государственных субсидий и раскрытие информации о государственной помощи».

Изменения, внесенные в ПБУ 13/2000

Основные новшества следующие:

1. Скорректированы границы применения ПБУ 13/2000

Теперь нормы данного положения распространяются и на государственную помощь, предоставленную из бюджетов государственных внебюджетных фондов, при этом данное ПБУ не применяется также в отношении:

экономической выгоды, связанной с участием РФ, субъектов РФ и муниципальных образований в уставных фондах государственных и муниципальных унитарных предприятий, в том числе предоставлением бюджетных средств в связи с таким участием;

государственной помощи, связанной с возмещением недополученных доходов и (или) финансовым обеспечением (возмещением) затрат в связи с производством (реализацией) товаров, выполнением работ, оказанием услуг на договорной основе.

2. Установлены варианты учета бюджетных средств.

Пункт 5 ПБУ 13/2000 приведен в соответствие п. 7 данного положения, и теперь моментом принятия бюджетных средств к бухгалтерскому учету может быть момент фактического получения этих средств организацией. Выбранный порядок учета бюджетных средств организация должна будет отразить в учетной политике для целей бухгалтерского учета.

3. Уточнен порядок списания бюджетных средств со счета учета целевого финансирования капитальных затрат.

Теперь это делается по мере начисления амортизации на протяжении срока полезного использования внеоборотных активов, подлежащих амортизации, или в течение периода признания расходов, связанных с выполнением условий предоставления бюджетных средств на приобретение внеоборотных активов, не подлежащих амортизации. При этом целевое финансирование учитывается при вводе объектов внеоборотных активов в эксплуатацию в качестве доходов будущих периодов с последующим отнесением в течение срока полезного использования объектов внеоборотных активов по мере начисления амортизации на финансовые результаты организации.

4. Установлен порядок отражения бюджетных средств на финансирование капитальных затрат прошлых периодов.

Теперь бюджетные средства, предоставленные в установленном порядке на финансирование расходов, понесенных организацией в предыдущие отчетные периоды, относятся на увеличение финансового результата организации. Бюджетные средства, предоставленные на финансирование капитальных затрат, понесенных организацией в предыдущие отчетные периоды, отражаются:

в размере начисленной амортизации как увеличение финансового результата организации;

в оставшейся части – в качестве доходов будущих периодов.

5. Изменен состав показателей бухгалтерского баланса, раскрывающих информацию о государственной помощи.

В соответствии с новой редакцией п. 20 ПБУ 13/2000 в бухгалтерском балансе с учетом существенности отражаются по отдельным статьям:

остаток средств целевого финансирования в части предоставленных организации бюджетных средств;

дебиторская задолженность в части бюджетных средств, принятых к бухгалтерскому учету;

кредиторская задолженность по возврату бюджетных средств, признанная в бухгалтерском учете организации;

доходы будущих периодов, признанные в связи с полученной организацией государственной помощью на финансирование текущих расходов, в составе краткосрочных обязательств.

6. Установлен порядок раскрытия доходов будущих периодов, связанных с полученными бюджетными средствами на финансирование капитальных затрат.

Предусмотрено два способа представления в бухгалтерском балансе полученных бюджетных средств:

в качестве обособленной статьи в составе долгосрочных обязательств. При этом суммы, отнесенные в отчетном периоде на финансовые результаты, представляются в отчете о финансовых результатах в качестве отдельной статьи доходов;

в качестве регулирующей величины, уменьшающей балансовую стоимость внеоборотных активов. При этом суммы, отнесенные в отчетном периоде на финансовые результаты, уменьшают в отчете о финансовых результатах расходы по амортизации.

Соответствующий выбранный способ должен быть отражен в учетной политике для целей бухгалтерского учета организации.

7. Установлен порядок раскрытия доходов, связанных с полученными бюджетными средствами на финансирование текущих расходов.

Доходы, связанные с признанием сумм бюджетных средств на финансирование текущих расходов, представляются в отчете о финансовых результатах по выбору организации:

в качестве отдельной статьи доходов (с учетом существенности);

в качестве суммы, уменьшающей расходы, на финансирование которых получены соответствующие бюджетные средства.

В данном случае организация также должна отразить в учетной политике для целей бухгалтерского учета выбранный способ раскрытия доходов, связанных с получением бюджетных средств на финансирование текущих расходов.

8. Дополнен перечень информации, раскрываемой в бухгалтерской отчетности.

ПБУ 13/2000 установлен минимальный перечень информации о полученной организацией государственной помощи. В связи с введенным правом организации выбирать способы представления информации о полученных бюджетных средствах указанный перечень дополнен – организация обязана раскрывать в своей отчетности выбранные способы представления информации.

Порядок применения изменений

Новшества обязательны к применению с 2020 года. При этом организации были вправе принять решение о досрочном применении новых норм, то есть уже в 2019 году, что подлежит раскрытию в бухгалтерской (финансовой) отчетности организации.

Поскольку новая редакция ПБУ 13/2000 предоставляет право выбора отдельных элементов бухгалтерского учета государственной помощи, нужно отразить эти способы в учетной политике.

Информация по прекращаемой деятельности

Приказом Минфина России от 05.04.2019 № 54н в действующий стандарт ПБУ 16/02 «Информация по прекращаемой деятельности» внесен ряд поправок. Правила раскрытия информации о прекращаемой деятельности в бухгалтерской отчетности приведены в соответствие МСФО (IFRS) 5 «Внеоборотные активы, предназначенные для продажи, и прекращенная деятельность».

Изменения, внесенные в ПБУ 16/02

Выделим основные новшества:

1. Введен новый вид актива – долгосрочные активы к продаже, под которыми понимаются:

объект основных средств или других внеоборотных активов (за исключением финансовых вложений), использование которого прекращено в связи с принятием решения о его продаже. Должно иметься подтверждение того, что возобновление использования этого объекта не предполагается;

предназначенные для продажи материальные ценности, остающиеся от выбытия, в том числе частичного, внеоборотных активов или извлекаемые в процессе их текущего содержания, ремонта, модернизации, реконструкции, за исключением случая, когда такие ценности квалифицируются в качестве запасов.

2. Введен порядок учета, оценки и отражения в бухгалтерской отчетности долгосрочного актива к продаже.

3. Уточнены определение понятия «информация по прекращаемой деятельности», а также порядок раскрытия данной информации в бухгалтерской отчетности.

4. Резерв заменен оценочным обязательством.

Порядок признания оценочного обязательства регулируется ПБУ 8/2010 «Оценочные обязательства, условные обязательства и условные активы».

Порядок применения изменений

Начиная с бухгалтерской (финансовой) отчетности за 2020 год организации обязаны применять изменения, внесенные в ПБУ 16/02.

Отметим, что хозяйствующий субъект вправе был принять решение о досрочном применении рассматриваемых новшеств в 2019 году, что должно быть раскрыто в бухгалтерской (финансовой) отчетности организации за 2019 год. Если организация начнет применять рассматриваемые новшества с 2020 года, то отдельно отмечать это в учетной политике для целей бухгалтерского учета не нужно.

Поскольку изменения, внесенные ПБУ 16/02, не требуют от хозяйствующего субъекта сделать выбор способа ведения бухгалтерского учета, вносить изменения в учетную политику в связи с началом применения ПБУ 16/02 в новой редакции с 2020 года не нужно.

Бухгалтерский учет аренды

В конце 2018 года Минюст зарегистрировал первый ФСБУ для коммерческих организаций – ФСБУ 25/2018 «Бухгалтерский учет аренды», целью которого является определение требований к формированию информации об объектах, возникающих при получении (предоставлении) в аренду имущества, в бухгалтерском учете организации. ФСБУ 25/2018 разработан на основе МСФО (IFRS) 16 «Аренда».

Основные понятия ФСБУ 25/2018

Основным принципом ФСБУ 25/2018 является исключение зависимости порядка бухгалтерского учета объектов у одной стороны договора аренды от порядка учета у другой стороны того же договора. Каждая сторона договора аренды организует и ведет бухгалтерский учет соответствующих объектов самостоятельно в порядке, установленном ФСБУ 25/2018.

ФСБУ вводит новое понятие «объект учета аренды» и устанавливает его критерии. Объекты бухгалтерского учета, не отвечающие этим критериям, учитываются по правилам других стандартов бухгалтерского учета. Идентификация объектов учета аренды производится на раннюю из двух дат: дату предоставления предмета аренды или дату заключения договора аренды.

ФСБУ 25/2018 устанавливает порядок бухгалтерского учета у арендатора, для чего вводится понятие «право пользования активом». Арендатор отражает в бухгалтерском учете право пользования активом и обязательство по аренде. Право пользования активом оценивается по фактической стоимости и амортизируется (за исключением случаев, когда схожие по характеру использования активы не амортизируются). Обязательство по аренде представляет собой кредиторскую задолженность по уплате арендных платежей в будущем и оценивается как суммарная приведенная стоимость этих платежей на дату оценки. Причем арендатор может применить упрощенный порядок учета договоров аренды: он допустим в отношении краткосрочной аренды и аренды малоценных объектов. Такой порядок не предполагает отражение в бухгалтерском учете арендатора права пользования активом и обязательства по аренде, ограничиваясь признанием расхода по арендным платежам в прибылях и убытках (аналогично применяемому в настоящее время подходу, когда предмет аренды учитывается на балансе арендодателя).

ФСБУ 25/2018 предлагает арендодателю квалифицировать объекты учета аренды в качестве объектов учета операционной аренды или объектов учета неоперационной (финансовой) аренды. Аренда считается финансовой, если к арендатору переходят экономические выгоды и риски, обусловленные правом собственности арендодателя на предмет аренды. Если такие выгоды и риски не переходят к арендатору, аренда рассматривается в качестве операционной. Учет финансовой аренды предполагает признание в качестве актива чистой инвестиции в аренду, доходы при этом признаются в виде процентных начислений по этой инвестиции. В бухгалтерском учете операционной аренды доход по арендным платежам признается в прибылях и убытках равномерно или на основе иного систематического подхода, отражающего характер использования арендатором экономических выгод от предмета аренды.

Организации обязаны будут в бухгалтерской (финансовой) отчетности раскрывать информацию об объектах учета аренды, которая оказывает или способна оказать влияние на финансовое положение организации, финансовые результаты ее деятельности и движение денежных средств.

Порядок применения нового ФСБУ

Организация обязана начать применять ФСБУ 25/2018 начиная с бухгалтерской отчетности за 2022 год. Вместе с тем организация вправе принять решение о досрочном применении этого стандарта, в том числе начиная с отчетности за 2019 год, и данное решение должно быть отражено в учетной политике.

Если организация примет решение о начале применения ФСБУ 25/2018 с 2020 года, то нужно внести дополнения в учетную политику.

ФСБУ 25/2018 установлены переходные положения, которые облегчат начало применения нового стандарта. Организация должна раскрыть примененный ею порядок изменения учетной политики в связи с началом применения нового стандарта в своей бухгалтерской (финансовой) отчетности, начиная с которой он применяется.

Отметим, что представители Минфина не настаивают на досрочном применении ФСБУ 25/2018 (Письмо от 21.11.2019 № 07-01-09/90116).

Начиная с бухгалтерской отчетности за 2020 год организации обязаны применять следующие стандарты с учетом внесенных в них изменений: ПБУ 18/02, 13/2000, 16/02. Поскольку изменения, внесенные в ПБУ 18/02 и 16/02,не требуют от хозяйствующего субъекта сделать выбор способа ведения бухгалтерского учета, вносить изменения в учетную политику в связи с началом их применения в новой редакции с 2020 года не нужно.

При этом новая редакция ПБУ 13/2000 предоставляет право выбора отдельных элементов бухгалтерского учета государственной помощи, соответственно, нужно отразить эти способы в учетной политике, выбрав:

порядок учета бюджетных средств;

способ представления в бухгалтерском балансе полученных бюджетных средств на финансирование капитальных затрат;

порядок раскрытия доходов, связанных с полученными бюджетными средствами на финансирование текущих расходов, в отчете о финансовых результатах.

Что касается нового ФСБУ 25/2018, обязательным к применению он будет только начиная с бухгалтерской отчетности за 2022 год. Если организация примет решение о начале применения ФСБУ 25/2018 с 2020 года, то нужно внести дополнения в учетную политику.

Справочник ПБУ

Контур.Бухгалтерия — веб-сервис для малого бизнеса!

Быстрое заведение первички, автоматический расчет налогов, отправка отчетности онлайн, электронный документооборот, бесплатные обновления и техподдержка.

Ведение бухучета регламентируется законодательством. У бухгалтера всегда с собой Федеральный закон №402-ФЗ “О бухгалтерском учете” и 24 положения по бухгалтерскому учету (ПБУ), которые считаются федеральными стандартами. Если у бухгалтера возникают сомнения по поводу ведения учета, он в первую очередь обращается к ПБУ. В статье приведем справочник ПБУ с кратким описанием.

Что такое ПБУ

ПБУ — это основной нормативный документ для ведения бухгалтерии коммерческого предприятия. Положения применяются независимо от системы налогообложения и размера бизнеса. В ПБУ прописаны правила и требования, которым должен соответствовать бухучет фирмы. Утверждены положения по бухучету МинФином РФ.

Справочник ПБУ нужен для понимания того, что регламентирует каждое положение и когда его нужно применять. Не факт, что вы применяете все положения. Часть из них вам не понадобится, все зависит от характера и размеров деятельности.

Для справки: в статье рассказываем только о ПБУ, регламентирующих бухучет у коммерческих организаций и ИП. Учет у некоммерческих и кредитных учреждений ведется иначе и на основании других нормативов.

«Ключевые» ПБУ

Всего есть 24 положения. Но одновременно они применяются очень редко. Рассмотрим ключевые ПБУ, которые применяет большинство компаний.

Всего есть 24 положения. Но одновременно они применяются очень редко. Рассмотрим ключевые ПБУ, которые применяет большинство компаний.

ПБУ 1/2008 «Учетная политика организации»

На основе этих инструкций фирмы составляют учетную политику (УП). Положение содержит инструкцию по формированию УП.

ПБУ 3/2006 «Учет активов и обязательств, стоимость которых выражена в иностранной валюте»

ПБУ применяется при внешнеэкономической деятельности, когда приходится пересчитывать валюту в рубли. Регламентирует способы признания расходов и доходов в инвалюте и учет курсовых разниц.

ПБУ 4/1999 «Бухгалтерская отчетность организации»

В документе есть информация о формах отчетности и порядке составления. Положение вводит и поясняет понятия упрощенной, сводной, ликвидационной и реорганизационной отчетности.

ПБУ 5/2001 «Учет материально-производственных запасов»

Даже оказание услуг сложно представить без учета сырья и запасов. Документ регламентирует все, что связано с материально-производственными запасами — от порядка формирования их стоимости до списания в производство.

ПБУ 6/2001 «Учет основных средств»

Положение учит вести оценку основных средств, рассказывает о способах начисления амортизации, о восстановлении и их выбытии. Здесь же говорится, как вносить данные об основных средствах в отчетность.

ПБУ 7/1998 «События после отчетной даты»

Документ вводит понятие события после отчетной даты. Это существенная операция, которая совершена после подписания бухгалтерской отчетности за год. Например, обнаружение ошибки в бухучете.

ПБУ 9/1999 «Доходы организации» и ПБУ 10/99 «Расходы организации»

Регламентируют порядок учета доходов и расходов компании и их раскрытие в отчетности. Утверждают классификацию доходов и расходов — на «прочие» и «от основных видов деятельности».

ПБУ 14/2007 «Учет нематериальных активов»

ПБУ указывает на порядок учета, оценки, амортизации и списания нематериальных объектов учета. Патент, промышленный образец, товарный знак или наименование, штаммы — это неполный перечень НМА.

ПБУ 15/2008 «Учет расходов по займам и кредитам»

Применяется всеми организациями, которые получают кредиты. ПБУ определяет порядок расчета и признания расходов по полученным займам.

ПБУ 18/2002 «Учет расчетов по налогу на прибыль»

Применяется компаниями на ОСНО. Документ устанавливает порядок формирования налога на прибыль. Вводит такие сложные для бухгалтера понятия, как постоянные и временные разницы.

«Ситуативные» ПБУ

В справочнике ПБУ называются ситуативными, так как используются гораздо реже предыдущих. Эти стандарты регламентируют конкретные бухгалтерские операции. К таким положениям относятся:

- «Учет договоров строительного подряда»;

- «Информация о связанных сторонах»;

- «Учет государственной помощи»;

- «Информация по прекращаемой деятельности»;

- «Учет расходов на НИОКР»;

- «Учет финансовых вложений»;

- «Информация об участии в совместной деятельности»;

- «Изменение оценочных значений»;

- «Исправление ошибок в бухгалтерском учете и отчетности»;

- «Отчет о движении денежных средств».

Для ведения бухучета без ошибок, воспользуйтесь облачным сервисом Контур.Бухгалтерия. Нормативная база сервиса полностью соответствует ФЗ «О бухучете» и ПБУ. Бесплатный 30-дневный период предоставляется всем новичкам.

Тема 2. Учетная политика и финансовая отчетность

Цель и задачи

Целью является изучение формирования учетной политики и ее взаимосвязи с финансовой отчетностью.

Для достижения поставленной цели необходимо решить следующие задачи:

Оглавление

2.1. Принципы формирования учетной политики

В соответствии с ПБУ 1/98 под учетной политикой организации понимается принятая «совокупность способов ведения бухгалтерского учета — первичного наблюдения, стоимостного измерения, текущей группировки и итогового обобщения фактов хозяйственной деятельности».

Приведенное определение учетной политики позволяет говорить об учетной политике в широком смысле слова — как о системе ведения бухгалтерского учета в конкретной организации.

Такой же подход к учетной политике заложен в МСФО 1 «Представление финансовой отчетности». В соответствии с п. 21 МСФО 1 «учетная политика — это конкретные принципы, основы, условия, правила и практика, принятые компанией для подготовки и представления финансовой отчетности».

С другой стороны, учетная политика может рассматриваться и в узком смысле — как документ системы ведения бухгалтерского учета, отражающий специфические и вариантные способы бухгалтерского учета, применяемые конкретной организацией.

На выбор конкретных правил и условий, отражаемых в учетной политике организации, влияют следующие факторы:

- отраслевая принадлежность и вид деятельности;

- объем производства и реализации продукции, численность работающих, стоимость имущества организации;

- управленческая структура организации (наличие филиалов, структурных подразделений);

- степень развития информационной системы в организации;

- материальная база (наличие технических средств регистрации информации, компьютерной техники и т. д.);

- уровень квалификации бухгалтерских кадров и т. д.

Возникновение специфических правил и условий ведения бухгалтерского учета, отражаемых в учетной политике конкретных организаций, зависит от ряда причин:

- От выбранного варианта ведения учета, если нормативная база предлагает вариантность.

- От наличия хозяйственных операций и объектов, порядок учета которых не регламентирован вообще или по большей части.

- От наличия хозяйственных операций или объектов, по которым в нормативной базе существуют противоречия.

- От попыток максимального сближения систем бухгалтерского и налогового учета через учетную политику.

Если подходить к учетной политике как к системе ведения бухгалтерского учета, представления финансовой отчетности, то становятся понятны допущения и требования, изложенные в пп. 6 и 7 ПБУ 1/98 «Учетная политика организации».

При формировании учетной политики организация должна исходить из допущений и выполнять требования к организации учетного процесса.

Эти допущения и требования относятся к правилам ведения учета и формирования бухгалтерской отчетности. Они должны выполняться, но не обязательно заявляться в учетной политике организации. И только если организация при ведении бухгалтерского учета отступает от установленных допущений, она обязана раскрыть причины этих отступлений в учетной политике.

Пунктом 6 ПБУ 1/98 «Учетная политика организации» установлено четыре допущения, которые должны соблюдаться при организации учетного процесса.

Допущения

Источник информации

Последовательность применения учетной политики

Временная определенность фактов хозяйственной деятельности

2.2. Требования к формированию учетной политики организации

Требования к формированию учетной политики изложены в п. 7 ПБУ 1/98.

В соответствии с п. 7 ПБУ 1/98 учетная политика организации должна обеспечить:

- полноту отражения в бухгалтерском учете всех фактов хозяйственной деятельности;

- своевременное отражение фактов хозяйственной деятельности в бухгалтерском учете и в бухгалтерской отчетности;

- большую готовность к признанию в бухгалтерском учете расходов и обязательств, чем возможных доходов и активов, не допуская создания скрытых резервов;

- отражение в бухгалтерском учете фактов хозяйственной деятельности, исходя не столько из правовой формы, сколько из экономического содержания фактов и условий хозяйствования;

- тождества данных аналитического учета оборотам и остаткам по счетам синтетического учета на последний календарный день каждого месяца;

- рациональное ведение бухгалтерского учета, исходя из условий хозяйственной деятельности и величины организации.

Если рассматривать организацию учетного процесса как элемент учетной политики, то эти требования должны исполняться в обязательном порядке, а не отражаться обособленно в учетной политике организации.

Вместе с тем в связи с «активизацией» сближения с МСФО хотелось бы обратить особое внимание на исполнение этих требований при ведении бухгалтерского учета, формировании показателей бухгалтерской отчетности, тем более что большинство из перечисленных в п. 7 ПБУ 1/98 требований уже нашли свое отражение в действующей системе нормативного регулирования бухгалтерского учета.

2.3. Порядок формирования учетной политики

Порядок формирования, утверждения учетной политики и внесения в нее изменений прописан в ст. 6 Закона № 129-ФЗ и ПБУ 1/98.

Учетная политика разрабатывается главным бухгалтером организации, утверждается ее руководителем и оформляется приказом, распоряжением или иным организационно-распорядительным документом. Она является единой для всех подразделений организации — филиалов, представительств, а также иных структурных подразделений (в том числе выделенных на отдельный баланс).

Принятая организацией учетная политика применяется последовательно из года в год (п. 6 ПБУ 1/98). Изменить ее можно только в случае:

- внесения поправок в законодательные или нормативные акты по бухгалтерскому учету;

- разработки организацией новых способов ведения бухгалтерского учета;

- существенного изменения условий деятельности организации.

Что касается новых способов ведения бухучета, они призваны обеспечить наиболее полное отражение показателей хозяйственной деятельности в учете и отчетности, уменьшить трудоемкость учета, но при этом обязаны сохранить на прежнем уровне достоверность информации (п. 16 ПБУ 1/98). Поэтому, прежде чем менять способ ведения учета, организация должна убедиться в том, что при использовании нового метода данные требования будут выполнены. Кроме того, в указанном пункте разъяснено, что существенное изменение условий деятельности предприятия — это реорганизация, смена собственников, изменение видов деятельности и т. п.

Поправки, внесенные в учетную политику, применяются с 1 января года, следующего за годом их утверждения. Они оформляются приказом, распоряжением или иным нормативным актом организации. Информацию о внесенных изменениях организация отражает в пояснительной записке к годовому бухгалтерскому отчету.

В составе учетной политики утверждаются (ст. 6 Закона № 129-ФЗ и п. 5 ПБУ 1/98):

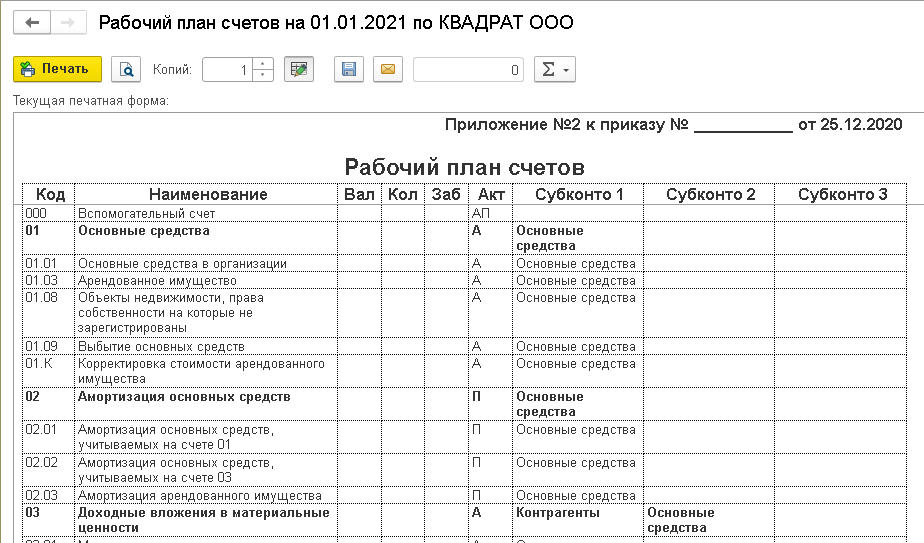

- рабочий план счетов;

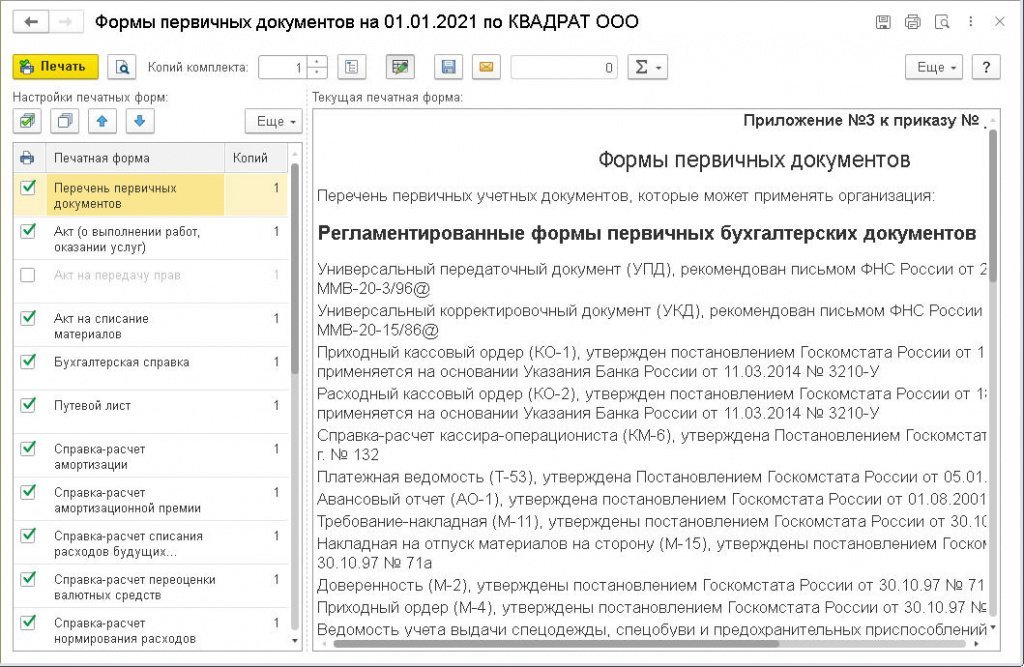

- формы первичных учетных документов для отражения операций, по которым не предусмотрены типовые формы первичных документов;

- порядок проведения инвентаризации активов и обязательств организации;

- методы оценки активов и обязательств;

- правила документооборота и технология обработки учетной информации;

- порядок контроля за хозяйственными операциями;

- другие решения, необходимые для организации бухучета.

Основное назначение учетной политики — документально закрепить применяемые организацией способы ведения бухгалтерского учета. Дело в том, что нормативными актами по бухгалтерскому учету установлен различный порядок учета хозяйственных операций. Единственный и обязательный способ учета в учетной политике не отражается. Если законодательством предусмотрено несколько способов ведения бухгалтерского учета, организация вправе выбрать один из них и закрепить его в учетной политике. Способ учета хозяйственных операций, не предусмотренных нормативной базой по бухучету, организация разрабатывает самостоятельно и отражает его в учетной политике.

Составляющие учетной политики можно условно разделить на две группы элементов: организационно-технические и методологические.

Организационно-технические элементы учетной политики

К таковым, в частности, относятся рабочий план счетов, первичные документы и формы бухгалтерской отчетности, а также порядок проведения инвентаризации активов и обязательств.

Рабочий план счетов представляет собой полный перечень синтетических и аналитических счетов, необходимых организации для ведения бухучета. Он разрабатывается на основе плана счетов и инструкции по его применению и оформляется в виде отдельного приложения к учетной политике для целей бухгалтерского учета. В рабочем плане счетов указываются наименования и номера синтетических счетов и субсчетов, применяемых организацией для учета хозяйственных операций. Организации могут уточнять содержание субсчетов, утвержденных Приказом Минфина России № 94н от 31.10.2000 г., исключать и объединять их, а также вводить дополнительные.

Все хозяйственные операции оформляются первичными учетными документами. Последние служат основанием для отражения в бухучете осуществленных операций. Принимать к учету можно только документы, которые отвечают требованиям п. 2 ст. 9 Закона № 129-ФЗ, т. е. документы, составленные по форме, которая приведена в альбомах унифицированных форм первичной учетной документации, либо разработанные организацией самостоятельно, но содержащие обязательные реквизиты, перечисленные в указанном пункте. Формы документов, разработанные организацией самостоятельно, утверждаются в учетной политике.

Помимо первичных учетных документов организации применяют формы бухгалтерской отчетности. Они утверждены Приказом Минфина России № 67н от 22.07.2003 г. Применять ли формы, рекомендованные финансовым ведомством, или разработать собственные, решает организация, главное закрепить свой выбор в учетной политике.

Как известно, инвентаризация в обязательном порядке проводится перед составлением годовой отчетности, при смене материально-ответственных лиц, при выявлении фактов хищения, злоупотребления, порчи имущества, при реорганизации, ликвидации предприятия и др. Однако в течение года можно провести и дополнительную инвентаризацию некоторых видов имущества и обязательств. В учетной политике необходимо отразить количество инвентаризаций в отчетном году, дату их проведения, а также перечень имущества и обязательств, проверяемых в ходе каждой из них.

Методологические элементы учетной политики

Методологические элементы учетной политики объединены в группу под названием «Методы оценки активов и обязательств». Речь идет о методах оценки и списания материально-производственных запасов, финансовых вложений, способах амортизации основных средств, нематериальных активов, порядке признания доходов и расходов, порядке списания общехозяйственных расходов, возможности формирования резервов и др. Способы ведения бухучета этих элементов определяются соответствующими положениями по бухгалтерскому учету и иными нормативными актами Минфина России. Чтобы сблизить бухгалтерский и налоговый учет, целесообразно в учетной политике для целей бухучета установить элементы, которые закреплены в учетной политике для целей налогообложения.

Выводы

В соответствии с ПБУ 1/98 под учетной политикой организации понимается принятая «совокупность способов ведения бухгалтерского учета — первичного наблюдения, стоимостного измерения, текущей группировки и итогового обобщения фактов хозяйственной деятельности».

В составе учетной политики утверждаются (ст. 6 Закона № 129-ФЗ и п. 5 ПБУ 1/98):

- рабочий план счетов;

- формы первичных учетных документов для отражения операций, по которым не предусмотрены типовые формы первичных документов;

- порядок проведения инвентаризации активов и обязательств организации;

- методы оценки активов и обязательств;

- правила документооборота и технология обработки учетной информации;

- порядок контроля за хозяйственными операциями;

- другие решения, необходимые для организации бухучета.

Основное назначение учетной политики — документально закрепить применяемые организацией способы ведения бухгалтерского учета.

Составление учетной политики организации в 2021 году в 1С:Бухгалтерии 8

Что такое учетная политика и зачем она нужна

В настоящее время федеральными стандартами бухгалтерского учета предусматривается сразу несколько способов применения счетов бухучета, оценки активов и обязательств, погашения их стоимости, проведения инвентаризации и осуществления документооборота. Организации не вправе произвольно применять все эти способы параллельно друг с другом и должны из всей совокупности методов ведения бухучета выбрать те, которые подходят лично им. Выбранные способы ведения бухучета закрепляются в таком обязательном документе, как учетная политика организации.

В самом общем виде учетная политика – это избранные организацией методы и способы группировки и оценки фактов хозяйственной деятельности, амортизации основных средств, применения регистров бухучета, а также обработки информации.

Учетная политика позволяет ответить на вопрос, каким именно образом та или иная организация учитывает свои затраты, оценивает ОС, НМА, производственные запасы, незавершенное производство, готовую продукцию и признает прибыль от продажи продукции. В ней закрепляются все применяемые организацией методы первичного наблюдения, стоимостного измерения, текущей группировки и итогового обобщения фактов хозяйственной деятельности.

Отсутствие учетной политики вызывает затруднения в определении того, насколько правильно организация ведет оценку своих активов, затрат, прибыли и в конечном счете рассчитывает и уплачивает налоги.

В связи с этим учетная политика обязательна для всех без исключения организаций, осуществляющих экономическую деятельность и обязанных вести бухгалтерский учет.

Несоблюдение правил учетной политики расценивается как грубое нарушение правил учета доходов и расходов по ст. 120 НК РФ. Минимальный штраф по данной норме составляет 10 000 рублей. Максимальный же штраф, который назначается за несоблюдение учетной политики, приведшее к занижению налоговой базы, составляет 20% от суммы неуплаченного налога, но не менее 40 000 рублей.

Как сформировать и утвердить учетную политику организации в 2021 году

Учетную политику организация формирует самостоятельно, но с соблюдением ряда обязательных требований. Данные требования установлены в том числе положением по бухгалтерскому учету «Учетная политика организации» (ПБУ 1/2008), утвержденным приказом Минфина от 06.10.2008 № 106н.

Так, в отношении каждого объекта выбирается один из способов ведения бухучета, допускаемых федеральными стандартами.

Если по какому-либо объекту способ ведения учета стандартами не установлен, то организация вправе самостоятельно его разработать и утвердить (ч. 4 ст. 8 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете»). По общему правилу организация выбирает способы ведения бухучета независимо от всех прочих организаций.

Но если головная организация утверждает собственные стандарты бухгалтерского учета, обязательные к применению его дочерними предприятиями, то дочерние общества обязаны выбрать способы ведения бухгалтерского учета исключительно исходя из утвержденных организацией стандартов (п. 5.1 приказа Минфина от 06.10.2008 № 106н).

В свою очередь организации, применяющие упрощенные способы учета, при отсутствии в ПБУ соответствующих способов учета по конкретному вопросу вправе формировать учетную политику, руководствуясь исключительно требованием рациональности.

При этом учетная политика каждой организации в обязательном порядке должна содержать следующие элементы (п. 4 приказа Минфина от 06.10.2008 № 106н):

- рабочий план счетов бухучета. Этот план должен включать в себя синтетические и аналитические счета, необходимые для ведения учета в соответствии с требованиями своевременности и полноты учета и отчетности;

- формы первичных учетных документов, регистров бухгалтерского учета, а также документов для внутренней бухотчетности;

- конкретные способы оценки активов и обязательств организации;

- порядок проведения инвентаризации;

- правила документооборота и контроля за всеми хозяйственными операциями.

Учетная политика организации формируется главным бухгалтером и утверждается руководителем организации соответствующей организационно-распорядительной документацией. В частности, учетная политика может утверждаться приказом или распоряжением генерального директора организации (п. 8 приказа Минфина от 06.10.2008 № 106н).

Все существенные способы ведения бухучета, утвержденные в учетной политике, подлежат раскрытию в бухгалтерской (финансовой) отчетности организации.

При этом в промежуточной бухотчетности информацию об учетной политике организации указывать не обязательно. Исключения составляют случаи внесения изменений в учетную политику (приказ Минфина от 28.04.2017 № 69н).

Порядок применения и изменения учетной политики в 2021 году

Учетная политика должна применяться последовательно из года в год. Утвержденная организацией учетная политика обязательна к применению всеми ее филиалами, представительствами и иными подразделениями, включая выделенные на отдельный баланс, независимо от их места нахождения.

Вновь созданные организации и организации, возникшие в результате реорганизации, должны разработать и утвердить учетную политику не позднее 90 дней со дня своей госрегистрации. В таких случаях учетная политика будет считаться применяемой со дня такой регистрации.

При этом в ряде случаев организация может вносить в свою учетную политику изменения. Так, изменение учетной политики допускается в следующих случаях (ч. 6 ст. 8 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете»):

- изменение законодательных требований и стандартов бухучета;

- разработка или выбор нового способа ведения учета, применение которого приводит к повышению качества информации об объекте учета;

- существенное изменение условий деятельности организации.

Изменение учетной политики производится с начала отчетного года. Все изменения вносятся на основании распоряжения или приказа директора организации.

Последствия изменений, способные оказать существенное влияние на финансовое положение организации, должны оцениваться в денежном выражении. Оценка производится на дату, с которой применяется измененный способ ведения бухгалтерского учета (п. 13 приказа Минфина от 06.10.2008 № 106н).

Изменения, способные оказать существенное влияние на финансовое положение организации, подлежат обособленному раскрытию в бухгалтерской отчетности.

Кроме того, при изменении учетной политики организация должна указать причину и содержание таких изменений, суммы корректировок, связанных с изменением учетной политики, по каждой статье отчетности, а также сумму соответствующей корректировки, относящейся к прошлым отчетным периодам (п. 21 приказа Минфина от 06.10.2008 № 106н).

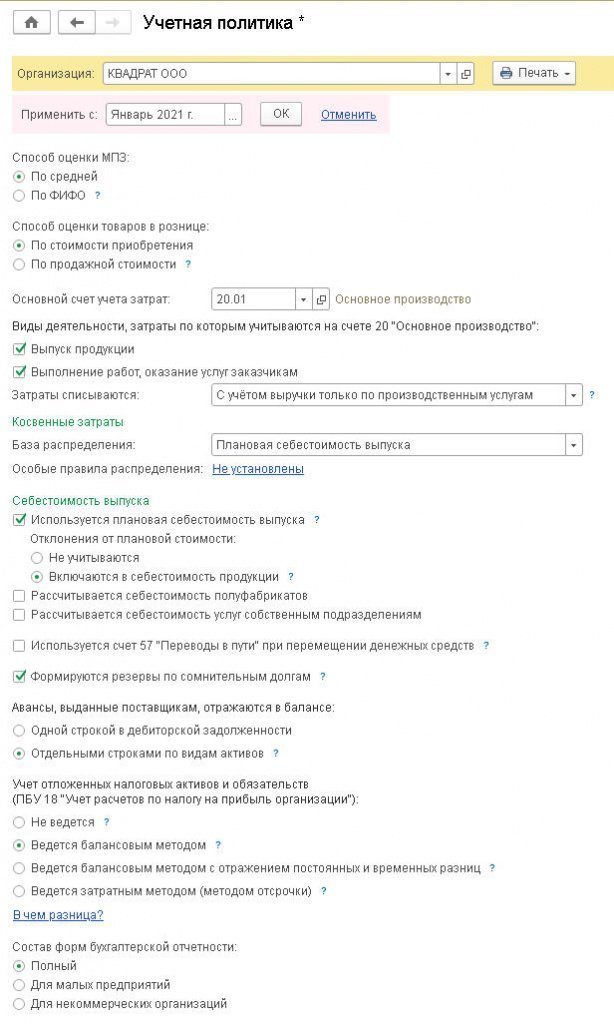

Как настроить и распечатать учетную политику организации в «1С:Бухгалтерии 8»

В «1С:Бухгалтерии 8» редакции 3.0 настройки учетной политики выполняются в форме Учетная политика (рис. 1).

Рис. 1. Регистр «Учетная политика»

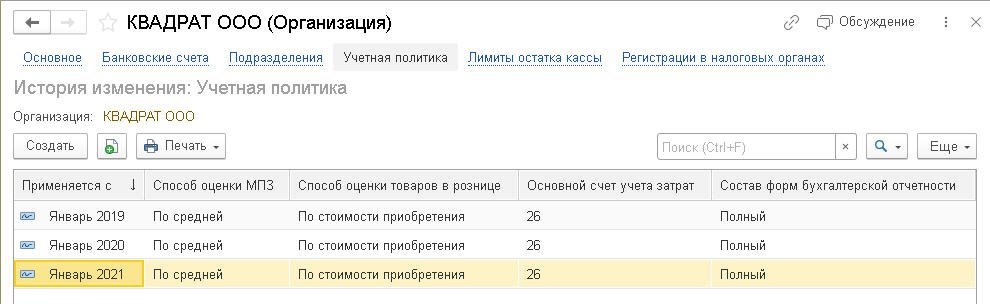

Перейти к форме можно из раздела Главное либо непосредственно из карточки организации по гиперссылке Учетная политика.

Выполненные настройки сохраняются в виде записи регистра сведений Учетная политика и действуют начиная с даты, указанной в поле Применять с. Каждая запись регистра характеризует состояние учетной политики организации за определенный период. Перейти к списку настроек учетной политики можно по гиперссылке История изменений.

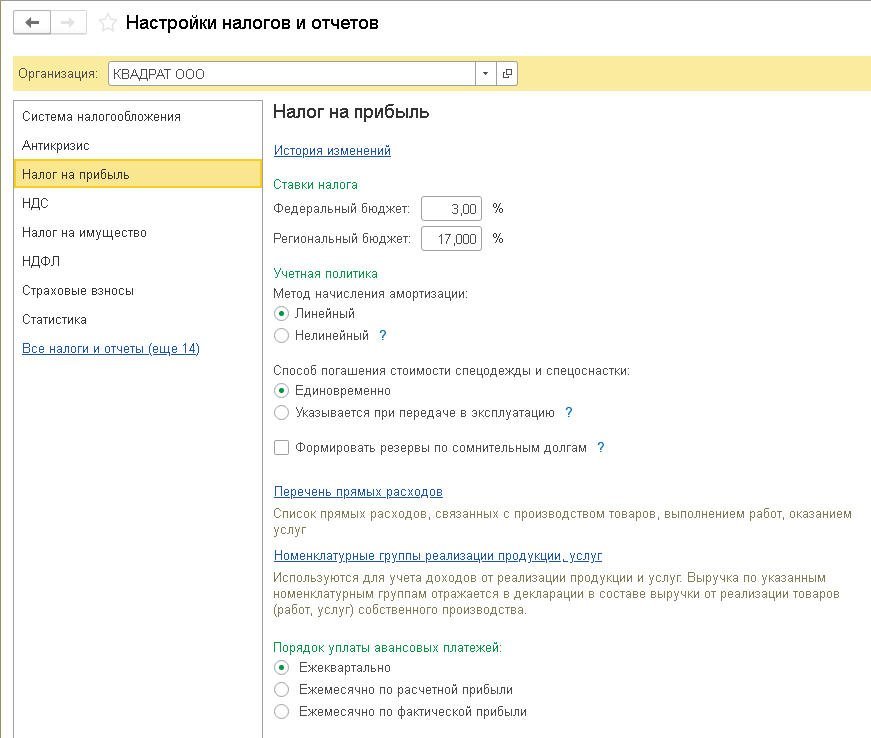

Учетная политика определяет правила бухгалтерского учета. Настройки для целей налогового учета выполняются в отдельной форме Настройки налогов и отчетов (рис. 2), которая доступна из раздела Главное по гиперссылке Налоги и отчеты.

Рис. 2. Настройки налогов

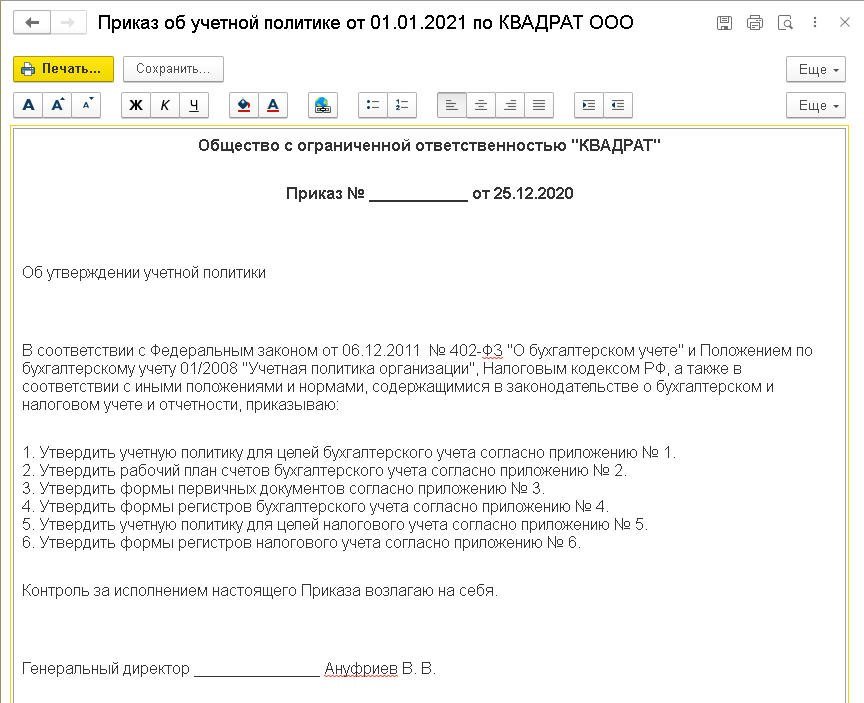

Программа позволяет сформировать комплект макетов печатных форм приказа об учетной политике вместе с приложениями в соответствии с заданными настройками.

Это можно сделать по кнопке Печать из формы Учетная политика (рис. 1) либо из списка настроек учетной политики, предварительно выделив курсором требуемую запись регистра Учетная политика (рис. 3).

Рис. 3. Список настроек учетной политики

Программа предлагает следующий комплект макетов печатных форм:

Приказ об учетной политике (рис. 4);

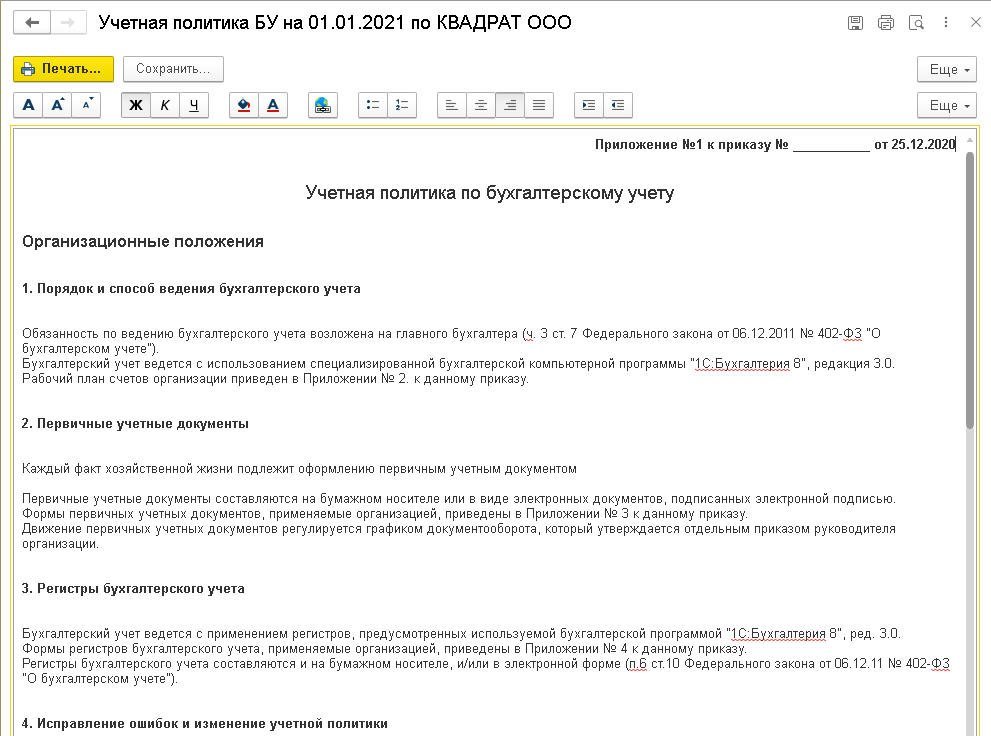

Учетная политика по бухгалтерскому учету (Приложение № 1 к Приказу);

Рабочий план счетов (Приложение № 2 к Приказу);

Формы первичных документов (Приложение № 3 к Приказу);

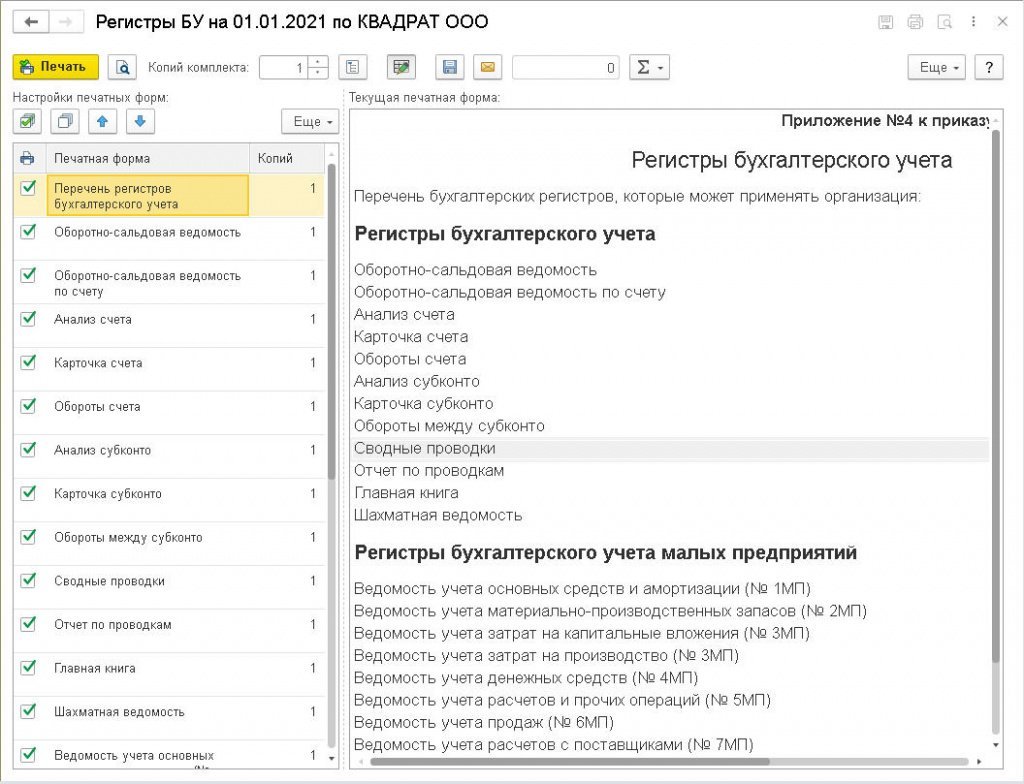

Регистры бухгалтерского учета (Приложение № 4 к Приказу);

Учетная политика по налоговому учету (Приложение № 5 к Приказу);

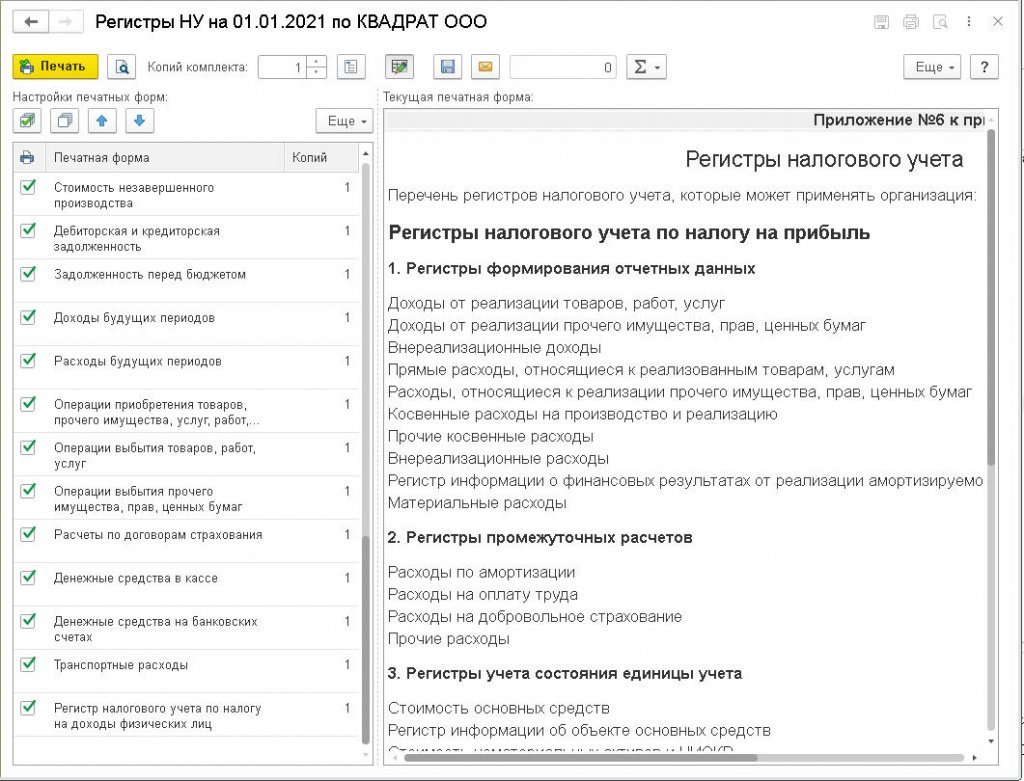

Регистры налогового учета (Приложение № 6 к Приказу).

Рис. 4. Макет Приказа

Состав разделов и подразделов учетной политики для целей бухгалтерского и налогового учета (Приложения № 1 и № 5) зависит от используемой функциональности программы в целом (раздел Главное – Функциональность), а также от применяемой системы налогообложения и выполненных настроек учетной политики для конкретной организации. Например:

если в организации не используются нематериальные активы и в программе отключена соответствующая функциональность по учету НМА (форма Функциональность программы – Нематериальные активы), то в макетах печатных форм Учетная политика по бухгалтерскому учету и Учетная политика по налоговому учету будут отсутствовать подразделы, относящиеся к учету НМА и НИОКР;

если в программе отключена функциональность по учету спецодежды, оборудования и инструментов (форма Функциональность программы – Запасы), то в макете Учетная политика по налоговому учету будет отсутствовать подраздел, посвященный учету таких спецпредметов для целей налогообложения прибыли;

если организация не выпускает продукцию и не выполняет работы производственного характера, то в макетах печатных форм учетной политики по бухгалтерскому и налоговому учету будут отсутствовать подразделы, посвященные незавершенному производству и готовой продукции;

если организация применяет упрощенную систему налогообложения, то в макете Учетная политика по налоговому учету будет содержаться только раздел Налог на доходы физических лиц, а в макете Регистры налогового учета будут отсутствовать формы регистров налогового учета по налогу на прибыль;

раздел Налоговый учет по налогу на добавленную стоимость будет включен в макет учетной политики по налоговому учету, только если организация ведет раздельный учет НДС.

Обратите внимание, что предлагаемые варианты макетов печатных форм Учетная политика по бухгалтерскому учету (Приложение № 1) и Учетная политика по налоговому учету (Приложение № 5) ориентированы прежде всего на предприятия малого бизнеса и формируются по принципу разумного и необходимого минимума.

Пользователь самостоятельно может внести любые дополнения в макеты печатных форм бухгалтерской и/или налоговой учетной политики. Для этого в командной панели формы предназначены кнопки редактирования (рис. 5).

Рис. 5. Фрагмент макета печатной формы бухгалтерской учетной политики

Некоторые положения учетной политики отражены в макетах по умолчанию и при необходимости должны быть отредактированы пользователем.

Например, если с нового года в организации поменялись методы определения прямых расходов, то в регистре Настройки налогов и отчетов в разделе Налог на прибыль (рис. 2) следует перейти по гиперссылке Перечень прямых расходов и указать правила, отличные от правил, установленных для предыдущего налогового периода. Помимо этого, указанные изменения надо отразить в Приложении № 5 к Приказу.

При помощи кнопки Сохранить скорректированные макеты учетной политики (Приложения № 1 и № 5) можно сохранить в файл в формате htm. В этом же формате можно сохранить и сам приказ.

Рабочий план счетов оформляется в виде Приложения № 2 к Приказу об учетной политике (рис. 6).

Рис. 6. Фрагмент Плана счетов

В Приложении № 3 к Приказу об учетной политике представлены перечень и формы применяемых организацией первичных учетных документов (рис. 7).

Рис. 7. Формы первичных документов

В перечне первичных учетных документов содержатся как регламентированные законодательством формы (например, универсальный корректировочный документ, приходный кассовый ордер (КО-1), товарная накладная ТОРГ-12 и т. д.), так и другие формы, реализованные в программе (например, акт на списание материалов, разнообразные справки-расчеты и т. д.). Печатные формы первичных документов, не регламентированных законодательством, по умолчанию помечены флагами в настройках печатных форм и автоматически включаются в Приложение № 3 при печати.

Если какая-либо форма не используется организацией, ее следует убрать из перечня. Если эта форма нерегламентированная, то в настройках печатных форм потребуется отключить соответствующий флаг.

Перечень и формы используемых организацией регистров бухгалтерского учета включены в Приложение № 4 к Приказу об учетной политике (рис. 8).

Рис. 8. Регистры бухгалтерского учета

Перечень и формы регистров налогового учета представлены в Приложении № 6 (рис. 9).

Рис. 9. Регистры налогового учета

Неиспользуемые регистры бухгалтерского и налогового учета следует удалить из перечня и отключить соответствующие флаги в настройках печатных форм.

При внесении дополнений или изменений в учетную политику проще всего распечатать новый приказ об учетной политике с новым комплектом приложений к нему. Либо можно отредактировать предлагаемые файлы и оформить приказ о дополнении в учетную политику с внесением нового раздела или с изменением формулировки уже существующего раздела учетной политики организации.